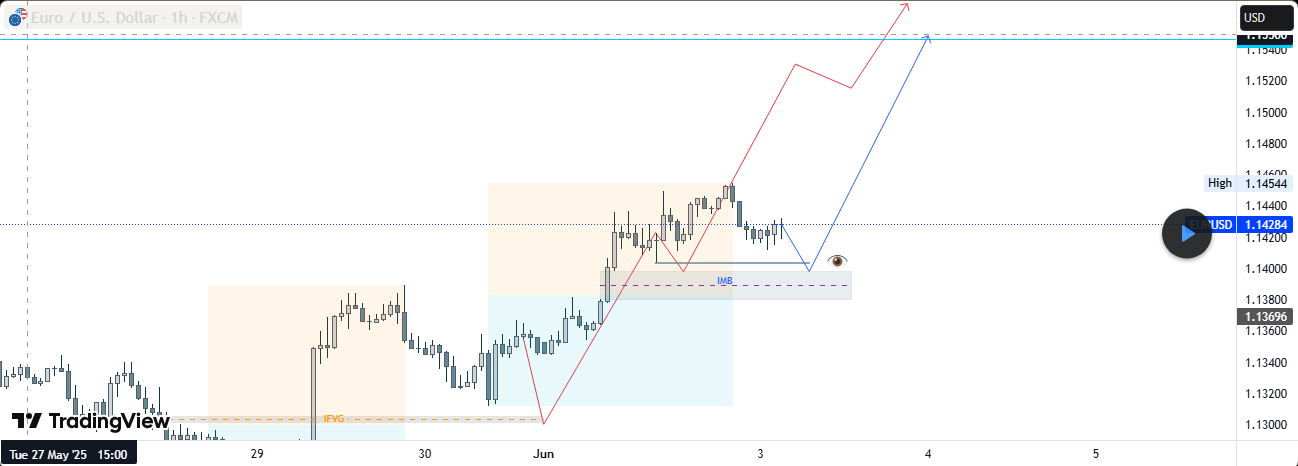

تحديث زوج العملات اليورو/الدولار الأمريكي لمشاهدة هذا التحليل على TradingView، انقر على الرابط أدناه: مشاهدة التحليل على موقع TradingView وضع السوق الحالي أظهر زوج اليورو/الدولار الأمريكي إغلاقًا صعوديًا قويًا. الدولار الأمريكي لا يزال هابطًا مع هدف أدنى لم يتم الوصول إليه بعد. استراتيجية التداول نقطة الدخول : أفضل وقت للدخول أو زيادة المركز هو بعد انخفاض الساعة إلى الحد الأدنى، والدخول في منطقة عدم التوازن (IMB)، ثم الارتداد للأعلى. السيناريو المثالي : انخفاض السعر إلى الحد الأدنى للساعة، ملء منطقة عدم التوازن، يليه ارتداد قوي للأعلى. إخلاء المسؤولية التداول ينطوي على مخاطر. قم بإجراء بحث شامل وفكر في استشارة مختص قبل اتخاذ قرارات التداول.

دیدگاه ها/6/3/2025

لمشاهدة هذا التحليل على TradingView، انقر على الرابط أدناه: مشاهدة التحليل على موقع TradingView الاتجاه الصعودي وقوة النطاق الأسبوعي الاتجاه الصعودي : السوق يظهر اتجاهًا صعوديًا، مما يشير إلى زخم سعري تصاعدي. النطاق الطلبي الأسبوعي (DR) : السعر يحترم الربع العلوي من النطاق الطلبي الأسبوعي، مما يعكس معنويات صعودية قوية. ديناميكيات السوق سيولة جانب البيع (SSL) : السوق قد تجاوز سيولة جانب البيع، مما يزيد من احتمالية استهداف سيولة جانب الشراء (BSL). تأثير مؤشر الدولار (DXY) : قد يتم إبطال السيناريو الصعودي إذا تحرك مؤشر الدولار (DXY) في الاتجاه المعاكس. تنويه هذه وجهة نظر شخصية للسوق. قم بإجراء بحوثك الخاصة قبل اتخاذ قرارات التداول.

دیدگاه ها/6/1/2025

لمشاهدة هذا التحليل على TradingView، انقر على الرابط أدناه: مشاهدة التحليل على موقع TradingView تحليل السوق واستراتيجية التداول 1. اتجاه السوق والهدف التحليل الشهري : مستوى العائد المتوقع (ERL) قد تجاوز مستوى العائد الأولي (IRL)، والذي تم اختباره مسبقًا. ونتيجة لذلك، الهدف الأساسي الآن هو مستوى العائد المتوقع (ERL). 2. هدف هيكل السوق نموذج شراء صانع السوق الواضح (MMBM) : التركيز على تحديد وتأكيد نموذج شراء صانع السوق الواضح لمواءمة الاستراتيجية مع هيكل السوق وضمان التموضع الاستراتيجي الأمثل. 3. تحليل كتل الأوامر كتل الأوامر الصعودية (OBs) : جميع كتل الأوامر الصعودية المحددة يتم احترامها حاليًا، مما يوفر مستويات دعم قوية تدعم النظرة الصعودية للسوق. 4. جدوى الهدف السعري مستوى الهدف اليومي (DOL) : يبدو مستوى الهدف اليومي قابلاً للتحقيق بناءً على ديناميكيات السوق الحالية وتحليل حركة السعر. 5. استراتيجية التداول استراتيجية الدخول : مراقبة تأكيد الإزاحة الهيكلية الداخلية (CISD) على إطار زمني مدته ساعة واحدة لتأكيد نقاط الدخول. بناء المراكز : بناء المراكز تدريجيًا عند كل كسر في الهيكل (BOS) للاستفادة من الحركات السوقية المؤكدة. تنويه هذا التحليل يعكس نهجًا شخصيًا لتقييم السوق والتداول. لا يُعتبر نصيحة استثمارية أو توصية بالدخول في أي صفقة. قم بإجراء تحليلك الشامل والعناية الواجبة قبل اتخاذ أي قرارات تداول.

دیدگاه ها/5/6/2025

دورة التحليل الفني "تايتان" (الجزء الثاني، من الصفر إلى المئة) - الجزء ثلاثة عشر

حركة السعر وشمعة الـ 15 دقيقة؛ هل نضع أمرًا معلقًا أم ننتظر التأكيد؟ دردشة ودية! مرحبًا أيها الأصدقاء، أتمنى أن تكونوا بخير! اليوم سنجري دردشة ودية حول موضوع مهم جدًا قد يعاني منه الكثيرون منا: ما فائدة شموع الـ 15 دقيقة، والـ 30 دقيقة، والساعة الواحدة؟ هل يجب أن ننتظر حتى تعطي تأكيدًا قبل الدخول؟ أم أن هناك شيئًا آخر في القصة؟ دعوني أطمئنكم، إذا كنتم تعتقدون أنه يجب عليكم وضع تأكيدكم على شمعة الـ 15 دقيقة، فأنتم مخطئون بشدة! لذا دعونا نرى ما هو الأمر. ما فائدة شموع الأطر الزمنية المنخفضة؟ الأوامر المعلقة أم الدخول المباشر؟ انظروا، أنا لا أقول أن تضعوا تأكيدكم على شمعة الـ 15 دقيقة. ما أقوله هو أن تذهبوا أولاً لتفقدوا شموع الـ 15 دقيقة، والـ 30 دقيقة، والساعة الواحدة لتروا السلوكيات التي تظهرها. بعد أن تفعلوا ذلك، عندها فقط يمكنكم تحديد مناطقكم بدقة أكبر. الآن افترضوا أنكم وجدتم منطقة شمعة راعية (سبونسر) مثالية للبيع، حسنًا؟ تذهبون إلى شمعتكم ذات الـ 15 دقيقة. تنظرون فترون أن شمعتكم ذات الـ 15 دقيقة، أو حتى ذات الـ 30 دقيقة أو الساعة الواحدة، قد أغلقت فوق منطقة دعم مهمة. حسنًا، هنا الأمر واضح كالشمس! من الطبيعي ألا تغمضوا أعينكم وتبحثوا عن بيع. السوق يخبركم بشيء ما! عندما لا تتوافق حركة السعر مع أمرك المعلق، ماذا نفعل؟ هنا يأتي دور تلك المناقشة حول حركة السعر التي تحدثنا عنها سابقًا. هذه القصة مخصصة لوضع الأوامر المعلقة، وليس للدخول المباشر المتسرع. إذا رأيتم أن شمعتكم ذات الـ 15 دقيقة قد أغلقت فوق منطقة الدعم التي كنتم تفكرون فيها لوضع أمر بيع معلق، فماذا يعني ذلك؟ يعني أنه على الأقل ستكون هناك حركة صعودية أخرى بقيمة شمعة 15 دقيقة. لذا هنا، المنطق السليم يفرض ألا تضعوا أمر بيع معلق. انتظروا! الصبر حتى حدوث "تشوك ماجور" (تغير كبير في السلوك)؛ مفتاح الدخول الآمن! حسنًا، الآن بعد أن لم نضع أمرًا معلقًا، كيف نبيع؟ هنا يجب أن تنتظروا حتى يحدث لكم تشوك ماجور جميل في السوق المباشر. عندما يحدث ذلك الـ تشوك ماجور ، عندها فقط تدخلون إلى منطقة الدخول الراعية تلك وتجدون دخولكم بتأكيد أصغر وتتحركون مع الحركة. عندما أقول تحققوا من حركة السعر، ليس لكي تستمروا في التعرض لوقف الخسارة. بل على العكس، لمنع وقف الخسارة غير الضروري. عندما ترون أن حركة السعر لا تتماشى مع منطقتكم المعلقة، لا تستمرون في وضع أوامر معلقة والتعرض لوقف الخسارة مرارًا وتكرارًا. إذًا، لماذا شمعة الـ 15 دقيقة مهمة؟ تلك الـ 15 دقيقة والـ 30 دقيقة هي لتعرفوا ما إذا كان يجب عليكم أصلاً وضع أمركم المعلق أم لا. على سبيل المثال، افترضوا أن أمركم المعلق يجب أن يكون في مكان ما. تنظرون فترون أن شمعتكم ذات الـ 15 دقيقة قد أغلقت تحت منطقة الدعم والمقاومة الخاصة بها. حسنًا، ماذا يعني هذا؟ يعني أن هذه الشمعة ذات الـ 15 دقيقة تميل إلى الانخفاض أكثر. الآن يمكنكم وضع أوامركم المعلقة بثقة أكبر لأن لديكم أيضًا تأكيدًا من حركة السعر. ولكن إذا جاءت الشمعة وأغلقت فوق منطقة الدعم أو المقاومة الخاصة بكم، حسنًا، هذا يعني أن حركة السعر تقول: "يا صاح، أريد أن أرتفع أكثر!". ثم تريدون أن تقفوا أمام قطار كحاجز وتقولون: "لا، هذه علامة الحاكم العظيم ميكي كومان (مزحة!) ويجب أن تتوقف!"؟ حسنًا، من الواضح أنه لن يتوقف! سيدهسكم كالقطار، وستصلون إلى وقف الخسارة بشكل جميل. السوق لا يجامل أحدًا! حركة السعر؛ انتظر تأكيد الدخول، وليس فقط الأمر المعلق! إذًا، هذا هو استخدام حركة السعر، وليس الانتظار حتى تصبح حركة السعر هبوطية للدخول. في الواقع، من خلال تحليل حركة السعر، يمكنكم انتظار تأكيد الدخول ، وليس فقط وضع الأوامر المعلقة. إذا كانت حركة السعر معكم ووصلتم إلى منطقة أوامر معلقة راعية تاريخية قوية، حسنًا، اتبعوها. ولكن إذا لم تكن حركة السعر معكم ووصل السعر إلى منطقتكم المعلقة بحركة سعرية لمدة 15 دقيقة و 30 دقيقة وساعة واحدة، فلا تضعوا الأمر المعلق بعد الآن. انتظروا حتى يتشكل "تشوك ماجور" ثم تماشوا معه. من المثير للاهتمام أن تعلموا أنه في هذه الحالة يمكنكم حتى إجراء صفقة معاكسة للاتجاه الرئيسي دون تأكيد التوازن! لماذا؟ لأنكم تعلمون، على سبيل المثال، أن شمعتكم ذات الـ 15 دقيقة قد أغلقت فوق منطقة الدعم/المقاومة، لذا يمكنكم اعتبار ذلك الـ "تشوك ماينور" أو التراجع الصغير وحتى في تلك الحركة، يمكنكم أخذ شراء صغير والمضي قدمًا معه. حركة السعر تعني قوة القلب! حركة السعر، بطريقة ما، تمنحكم قوة قلب لتعرفوا ما إذا كان السوق متماشيًا معكم ومتجهًا في نفس اتجاهكم أم لا. يجب أن أقول أيضًا أن السوق يعطينا إنذارات منذ بضعة أيام! لدينا انعكاس في جلسة نيويورك، وكان لدينا أيضًا انعكاس أسبوعي يوم الأربعاء. ماذا يعني ذلك؟ يعني أنه كان يجب أن نتوقع أن يكون يومي الخميس والجمعة صعوديين. إذا كنتم قد فحصتم مؤشرات الجلسات، لرأيتم أنها تظهر انعكاس نيويورك. بمعنى أن آسيا قامت بحركة، جاءت لندن وضربت قاع آسيا واحترمت قاعها. ثم، عندما فتحت نيويورك، احترمت قاع لندن. حسنًا، عندما تحدث هذه الأشياء، يجب أن تتوقعوا حركة صعودية! لا تستهينوا بالتحليل اليومي والأسبوعي! من منظور يومي أيضًا، إذا نظرتم، كان لدينا بوضوح انعكاس يوم الأربعاء. حتى أنه كان يمكن أن يكون انعكاس يوم الخميس. بمعنى أن يوم الخميس جاء، وضرب قاع اليومين السابقين، ثم أغلق صعوديًا. ربما كان من الممكن ارتكاب خطأ يوم أمس والبحث عن بيوع، أوافق! ولكن اليوم، كان يجب عليكم بالتأكيد البحث عن شراء. ما كان يجب أن تفكروا في البيع إطلاقًا. لماذا؟ لأنه كان لدينا يوم اثنين وثلاثاء وأربعاء حيث احترم الأربعاء قاع الثلاثاء. أمس أيضًا جاء وأخذ سيولة هذين اليومين وأغلق صعوديًا فوق الأربعاء. إنه يصرخ بوضوح أنه يجب أن يرتفع! أنا لم أتداول اليوم، ولكن عندما يغلق الخميس بهذه الطريقة، يجب أن تتوقعوا شراء. وعندما تتوقعون يومًا صعوديًا، يجب أن تكون بيوعكم أيضًا بيوعًا صغيرة وبتأكيدات قوية جدًا ومؤكدة. انظروا، لهذا السبب أقول إنه كان يجب عليكم فحص كل شيء مسبقًا ومعرفته. كان يجب أن تروا هذا الليلة الماضية عندما أغلق السوق حتى هذا الصباح عندما تجلسون أمام نظامكم، لا تتوقعون بيوعًا هنا بلا سبب. يجب أن تعلموا أن لدينا اتجاهًا انعكاسيًا شكل قاعه يوم الخميس، ويمكن للجمعة أن تواصل حركة صعودية. أهداف الأطر الزمنية العليا ودخولات الأطر الزمنية الدنيا؛ خطأ شائع! الآن دعنا ننتقل إلى سؤال آخر طُرح: "لم يعطِ ICT هدفًا، إطار زمني عالٍ أم منخفض؟ لماذا تم انتهاكه؟" انظروا، هنا مرة أخرى، إنه خطأنا نحن! أتتذكرون ما قلته في اليوم الأول؟ لا يمكنكم التحليل على إطار الساعة الواحدة، 30 دقيقة، 15 دقيقة، وتحديد منطقة هدف، ثم تأتون إلى إطار الدقيقة الواحدة وتريدون الدخول بنفس تلك الأهداف وتحديد وقف الخسارة وجني الأرباح! افترضوا أن أعلى قمة لدينا ونبحث عنها لتعطينا هدفًا، هي في مكان ما هناك في الأعلى. نتوقع الآن أن تعطينا هدفًا هناك. حسنًا، إذا كنتم تلتقطون موجة صغيرة (leg) وتريدون الدخول بهدف تلك القمة الرئيسية، فهذا خطأ! لأنه بالنسبة لتلك القمة الرئيسية، تعتبر هذه الحركات الصغيرة كلها تصحيحات، ولم يحدث شيء خطير بعد لنقول إن الموجة الرئيسية قد كُسرت. إذا كنتم تبحثون عن جني الأرباح عند تلك القمة الرئيسية، كان يجب أن يكون دخولكم أقل بكثير، على سبيل المثال، على الشمعة الراعية المتعلقة بتلك الحركة الرئيسية. عندها سيكون وقف خسارتكم أيضًا خلف تلك المنطقة، وكنتم ستظلون في ربح، ولم يكن ليحدث لكم شيء خاص. لا يمكنكم البحث عن دخول في موجة صغيرة هنا بهدف حركة رئيسية! الموجات الصغيرة (Minor Legs) ليس لها مصداقية، انتبهوا! الموجات الصغيرة الداخلية ليس لها أي مصداقية على الإطلاق. لو كان من المفترض أن تكون مؤكدة، لما أطلقنا عليها اسم موجات صغيرة! أنتم تفكرون في موجة رئيسية، ثم تخلطون هذه الموجات الصغيرة معها. في حين أن آخر حركة تلاعب (manipulation) تشكلت هي شيء آخر. يجب أن تكونوا واضحين مع أنفسكم. إما أن يكون أساسكم هو آخر حركة تشكلت، أي آخر تلاعب حدث ورفع السعر. لذا يجب أن تبحثوا عن مناطق هدفها. أو يجب أن يكون أساسكم هو المناطق التاريخية، التي لم تعطِ هدف جني أرباحها (TP) بعد! انظروا، آخر شراء كبير كان لدينا، لم يصل حتى إلى نطاق 2 إلى 2.5 الخاص به بعد. لذا، حتى يعطي ذلك الشراء الأخير هدفه، لا تعتبر أي من هذه القمم الصغيرة قممًا رئيسية في الإطار الزمني الأعلى. الآن بعد أن تعتبرون هذه قممًا صغيرة، يجب عليكم أيضًا التحرك معها بخطوات صغيرة والتوافق معها في كل خطوة والمضي قدمًا. ما الذي يحدد الاتجاه الرئيسي؟ الجلسات اليومية والأسبوعية وإسقاطكم اليومي يحدد الاتجاه. عندما تكونون على الإطار الزمني اليومي، يمكنكم الحصول على جميع أنواع الحركات الصغيرة والكبيرة حتى تتحقق تلك النتيجة النهائية وتعطي هدفكم. في كثير من الأحيان، قد يرتفع وينخفض كثيرًا. لذا هنا، إذا لم يتم ضرب وقف خسارتكم، فلا داعي للقلق. إذا كنتم تريدون التقاط الموجات الصغيرة، كان يجب عليكم التحرك في كل من هذه الموجات الصغيرة، وإذا تعرضتم لوقف الخسارة في مكان ما، فسيصبح ذلك "تشوك ماجور" بالنسبة لكم، وكان عليكم الانتظار للحصول على تأكيد لدخول شراء. ما المساعدة التي تقدمها لكم منطقة الهدف في الإطار الزمني الأعلى؟ تقول فقط إن السوق لا يزال لديه ميول هبوطية (أو صعودية، حسب الاتجاه). لذا يمكنكم الحصول على بيوع بأهداف جني أرباح أكبر مقارنة بالشراء (أو العكس). هذا كل شيء! لا يعني ذلك أنه إذا رأيتم بيعًا هناك، يجب عليكم فقط المجيء إلى هنا والبيع أيضًا. عندما تتجاوز الموجة 2.5... إذا تجاوزت موجة ما 2.5 الخاصة بها، يجب أن تتوقعوا 4 الخاصة بها. هذا لا يعتبر رئيسيًا بالنسبة لكم بعد لأنه لم يعطِ هدفه الرئيسي. يصبح دخولكم فعليًا هناك، بناءً على تلك الموجة. حتى لو جاؤوا وأزالوا تلك الموجة الصغيرة عدة مرات، يظل الأساس هو نفسه. إذا كنتم تريدون التداول على أطر زمنية أعلى، فلا يجب عليكم الدخول في هذه المناطق الوسطى على الإطلاق. مثال على مراجعة الموجات والأهداف دعنا نتحقق من بعض الموجات معًا. (هنا يراجع المتحدث عدة موجات على الرسم البياني ويحدد أهدافها 2.5 و 4، موضحًا أيها أعطى أهدافًا وأيها لم يعطِ). في مكان ما نرى أن موجة قد أعطت من 2 إلى 2.5 وعادت. هناك نقطة هنا ذكرتها من قبل، أتتذكرون؟ قلت إن الموجة الثالثة فصاعدًا تصبح محفوفة بالمخاطر؟ يجب علينا أيضًا الانتباه إلى هذه اللمسات الحركية عند العمل مع الأطر الزمنية الأعلى. خطأ شائع: مقارنة الموجة الصغيرة بالكبيرة! أتتذكرون ما كنت أقول؟ أساسنا هو آخر حركة حدثت. أنتم الآن تقارنون موجة صغيرة بحركة كبيرة! أي أنكم تبحثون عن بيع صغير مقابل حركة كبيرة. ما هو اتفاقنا؟ الحركات الكبيرة التي تحدث يجب أن تعطي أهدافها، وبعد ذلك تبحثون عن تصحيح أو انعكاس. حتى لو لم نأخذ تلك الشمعة الكبيرة نفسها في الاعتبار، إذا أخذتم من قاع تلك الحركة الكبيرة إلى قمتها، سترون أن المكان الذي وصلت إليه شمعتكم الراعية كان فوق 2.5 الخاص بها. 2.5 الخاص بها في مكان آخر. أي إذا كنتم تريدون البيع، كان يجب أن تبحثوا عنه في نطاق 67%، وليس هنا! شمعة الأخبار والانحياز الأسبوعي فيما يتعلق بشمعة الأخبار الكبيرة، لا نأخذها في الاعتبار في إطار الدقيقة الواحدة لأنها تصبح كبيرة جدًا. ولكن عندما ترسمون انحيازاتكم وتبحثون عن منطقة هدف، نعم، يجب أن تأخذوها في الاعتبار. ثم يجب عليكم أيضًا الانتباه إلى أن انحيازكم الأسبوعي واليومي يظهر لكم أيضًا اتجاهًا صعوديًا. يجب أن تضعوا هذا في اعتباركم أيضًا. مراجعة الانحياز الأسبوعي واليومي انظروا، لدينا يوم اثنين. الثلاثاء انخفض تحته، الأربعاء احترمه، الخميس جاء وأخذ السيولة وأغلق صعوديًا فوق الأربعاء. حسنًا، من الواضح أن الجمعة سيرتفع أيضًا! كان هذا يمكن أن يكون دليلاً. عندما أغلق أمس بهذه الطريقة، هل كنتم تبحثون عن بيوع اليوم؟ كان يجب أن تأتوا إلى إطار الدقيقة الواحدة على هذه الحركة، وتسقطون منطقة هدف، وترون إلى أي مدى تريد أن تصل، ثم تبحثون عن بيوعكم هناك. لا تنسوا شرط رسم إسقاط ICT! الآن سؤال، ما هو شرط رسم إسقاط ICT؟ (إذا رسمته على إطار الخمس دقائق، إذا أردت اعتباره 15، فإن 2 إلى 2.5 الخاص بك سيقع في مكان آخر تمامًا، ومرة أخرى هذا الراعي غير صالح). الشرط هو أن الموجة يجب أن تكون قد أخذت سيولة من مكان ما. أي إذا أردت اعتبار هذه الموجة الإخبارية أيضًا، حتى يأتوا إلى الأسفل ويأخذوا قاعها ويشكلوا موجة جديدة، ليس لديك الحق في رسم إسقاط ICT هنا. ترسم الموجة التي قامت بالتلاعب. هل ترى أي تلاعب هنا؟ إذا أردت أن تكون متساهلاً، يجب أن تعتبر هذه القطعة منطقة حركة، هذه تصبح منطقة سيولتك. إذا عادت من هنا، وتلاعبت بهذه، وارتفعت، عندها يمكنك البحث عن إسقاط ICT الخاص بك في هذه الموجة المتلاعبة. عمليًا، لم يحدث شيء خاص هنا. انظروا، هذه تصبح موجات صغيرة وسيطة. الموجات الصغيرة الوسيطة لم تعد صالحة وهي محفوفة بالمخاطر. إذا كنتم تريدون أخذ مناطق وسيطة، يجب أن تتحملوا وقف خسارتها. أنا شخصيًا لا أعتبر منطقة هدف هذه الموجة الإخبارية بهذه الطريقة. ولكن حتى لا يتم ضربها من الأسفل، لا أبحث عن منطقة لحركتها المعاكسة أيضًا. لأنني الآن غير متأكد من هذا الرسم البياني. آخر تلاعب حدث لي هو في مكان آخر. هذه الموجة الإخبارية لم تتلاعب. الطريق مفتوح، لكن تداولاتنا قصيرة الأجل! الطريق مفتوح الآن، يمكننا أن ننخفض أكثر. وأنا أتوقع ذلك أيضًا. لكن النقطة هي أن تداولاتنا ليست مبنية على أطر زمنية يومية أو ثلاث أو أربع ساعات حيث تبقى الصفقة مفتوحة لمدة أسبوعين أو ثلاثة أسابيع. لو كان الأمر كذلك، نعم، كان بإمكاننا، على سبيل المثال، البحث عن بيع عند 67% مع وقف خسارة فوق القمة وهدف جني أرباح أقل بكثير. ولكن عندما نأتي للعمل على أطر زمنية أقل، يجب أن نسير مع تقلبات الإطار الزمني الأقل. لماذا؟ لأن هناك العديد من الموجات الدقيقة في الإطار الزمني الأقل. انظروا، لدينا حركة تصحح وترتفع في الإطار الزمني الأعلى. نحن نتحرك صعودًا. ولكن عندما تأتون إلى إطار زمني أقل، ليس من الضروري أن يكون هو أيضًا في موجة صعودية. قد يكون إطاركم الزمني الأقل في تصحيح هبوطي. إطاركم الزمني الأعلى يرتفع، لكن إطاركم الزمني الأقل في تصحيح هبوطي. إذا اشتريتم هنا، أينما اشتريتم في اتجاه انحياز إطاركم الزمني الأعلى، ستتعرضون لوقف الخسارة. لأن إطاركم الزمني الأقل يجب أن يكمل تصحيحه. إطاركم الزمني الأعلى لديه مجال للانخفاض أكثر، لكن تلاعبًا قد تشكل في إطاركم الزمني الأقل يجب أن يعطي هدفه قبل أن يتمكن من بدء الحركة التالية. لا ترَ ما تريد أن تراه، بل ارَ ما هو كائن! مع الأخذ في الاعتبار أنك لم تأخذ شيئًا مهمًا جدًا في الحسبان: إذا كان من المفترض أن تكون نظرتك الأساسية إلى الماضي، فلدينا ما هو أبعد من ذلك! هناك حركة شراء أقدم يجب أن ترتفع كثيرًا لتصل إلى هدفها. حتى ترى تلك الأهداف، لا تعتبر هذه القمم بالنسبة لنا قممًا متوسطة الأجل (ITH). إذا كنت تريد أن تنظر بهذه السعة. ولكن ما أقوله دائمًا هو: حاولوا أن تروا ما يحدث على الرسم البياني، وليس ما تتمنونه. لأنه إذا بحثتم عما تريدونه على الرسم البياني، يمكنكم إيجاد ألف سبب لكونكم على حق. ولكن يمكن أن يختلف عن واقع الرسم البياني. كم مرة شرحنا هنا أن الموجة الفلانية لم تعطِ أربعة، تحولت الأوامر، اتجاهنا هبوطي، نحن في تصحيح يومي، ولكننا نتعرض لوقف الخسارة! لماذا؟ لأنك تريد أن ترى بيعًا ولكن اتجاه السوق صعودي. أنت لا ترى ما هو موجود على الرسم البياني، بل ترى ما تحب أن تراه. والسوق يعطيك أسبابًا كافية لترى ما تحب أن تراه، انتبه! بقدر ما يمكنك كبائع أن تجد أسبابًا، يمكن للمشتري أيضًا أن يجد أسبابًا. ولكن من هو على حق، هو الذي يجني الربح، ومن هو مخطئ يتعرض لوقف الخسارة. لهذا السبب من المهم أن ننظر بشكل صحيح ونتخذ قرارات صحيحة. إذا كنت تريد أن تكون نظرتك واسعة، فيجب أن تكون جميع أهداف حركتك في الإطار الزمني الأعلى قد تحققت. هل تحققت؟ لا. لا يزال لدينا مجال. إذا كنت تريد أن تنظر عن كثب، صحيح أنك كان لديك تلاعب وتحول في الأوامر هنا، ولكن كان لديك أيضًا تلاعب سابق أقرب إلى اتجاه حركتك. حتى لو نسيت التحقق من اليومي والأسبوعي. لذا لا تحاولوا الجلوس أمام الرسم البياني بفكرة مسبقة. لا يوجد شيء اسمه "ارتفع كثيرًا" أو "انخفض كثيرًا"! وتذكروا شيئًا، للجميع. لا يوجد إطلاقًا شيء اسمه "ارتفع كثيرًا"، "انخفض كثيرًا"، "تحرك كثيرًا"، "السعر اتجاهي"، "منطقة لم تمس" وأشياء من هذا القبيل في السوق. إطلاقًا! تحرك كثيرًا، يمكن أن يتحرك أكثر بكثير. عندما ارتفع الذهب من سعر معين، تعرض الكثيرون لنداء الهامش عند أسعار أعلى لأنهم ظلوا يقولون "لقد ارتفع كثيرًا، لقد ارتفع كثيرًا" وباعوا بهذه العقلية وتعرضوا لنداء الهامش. لا يوجد إطلاقًا شيء اسمه "تحرك كثيرًا". فقط تأكيداتنا هي المهمة بالنسبة لنا. أين هو الرسم البياني وماذا يفعل. الحرب وما إلى ذلك أيضًا لا تهم. رأيتم في اليوم الأول الذي بدأت فيه الاشتباكات، كان الجميع يقولون حرب، حرب، بعت بسعر معين وحصلت على مكافأة جيدة. الرسم البياني لا يهتم بمثل هذه الأشياء. لهذا السبب حاولوا ألا تجلسوا بوجهة نظر مسبقة. كل يوم تجلسون فيه أمام الرسم البياني، انتبهوا إلى الرسم البياني الذي تنظرون إليه في تلك اللحظة بعقل فارغ تمامًا. انظروا إلى آخر الحركات التي تشكلت في السوق. هنا كان بإمكانكم رؤية اتجاه شرائه بشكل جميل. تشكلت لكم الكثير من القيعان التي تم التلاعب بها واصطيادها. لذا من الطبيعي بعد هذا الاصطياد، إذا كان سيصبح هبوطيًا، لما تشكلت هذه الحركة. عندما تشكلت هذه الحركة، يجب أن تصل إلى نتيجة. وإلا، فلن نسقط بهذه السهولة. أي بيع لدينا هو فقط لهذه الحركات الصغيرة. هل لاحظتم أنني أحيانًا أقول إذا ضرب هذا، سيضرب ذاك أيضًا، ولن أدخل بعد الآن؟ إذا كان سيكون بيعًا، كان يجب أن يغلق تحت مناطق معينة. عندما لم يغلق تحت تلك المناطق، واصطاد، وعاد للأعلى، فهذا يعني أنه سيواصل اتجاهه، ويذهب ليعطي هدفًا تُرك في مكان ما، ثم يقرر بشأنه. على الرغم من أننا ننتظر سعرًا أعلى في الإطار الزمني الأسبوعي أو اليومي (إذا لم أكن مخطئًا) أو الأربع ساعات. هذه الحركات تعتبر تصحيحات بالنسبة لنا، وذلك السعر الأعلى في اتجاه الاتجاه. أهمية الخبرة في السوق المباشر والتعلم من وقف الخسائر انظروا يا رفاق، أنتم بحاجة ماسة إلى الخبرة. السبب الذي جعلني أصر على أن تذهبوا لشراء حساب في شركة تمويل وتبدأوا التداول هو هذا بالضبط. لأن جزءًا من هذه الأشياء، حتى تأتوا إلى الرسم البياني المباشر، لا يمكنكم فهمه حقًا. يجب أن تكونوا على الرسم البياني للسوق المباشر وتروا الحركات. انظروا، مهما فعلتم، التوتر، سرعة رد الفعل، وذلك الأدرينالين الذي يندفع في دمائكم، لا يوجد في الاختبار الخلفي (backtesting). إنه ليس للاختبار الخلفي! أنتم تجلسون بهدوء أمام نظامكم، لديكم وقت، قد توقفون التشغيل في المنتصف، تذهبون لشرب كوب ماء وتعودون. إطار الدقيقة الواحدة في السوق المباشر لا يعطيكم وقتًا للتفكير في هذه الأشياء. إذا أردتم أخذه في الاعتبار بشكل جيد، فخذوا إطار الخمس دقائق. لا يعطيكم وقتًا للتفكير في جميع المواضيع. تنسون أحيانًا. يسبب لكم الكثير من التوتر ويتحرك بسرعة كبيرة لدرجة أنكم تضعون أمرًا معلقًا هنا دون التحقق من أشياء أخرى. لهذا السبب يمكن أن يكون جزء من معدل ربحكم ونجاحكم مبنيًا على خبرة السوق المباشر. لا يمكن الحصول عليها إلا بهذه الطريقة. في الواقع، أنا أوافق على تعرضكم لوقف الخسارة! لأن هذا الوقف الذي تعرضتم له الآن، هذه الثلاث أو الأربع وقفات التي تعرضتم لها، آلمتكم، هذا سيبقى معكم الآن. من الآن فصاعدًا، كلما أردتم الجلوس أمام نظامكم، ستحاولون أولاً التحقق من جميع أهدافكم، وتحديد انحيازكم الأسبوعي واليومي، والذهاب لإلقاء نظرة على رسوماتكم البيانية للساعة والـ 30 دقيقة والـ 15 دقيقة، ثم تجلسون أمام نظامكم. هذا الألم يجعلكم تتذكرون. حتى الآن، عندما لم تكونوا قد تعرضتم لهذه الوقفات، قلت لكم ألف مرة إن أساسنا هو آخر موجة حركة، أساسنا ليس استخلاص أهداف الأطر الزمنية العليا والقدوم إلى الأطر الزمنية الدنيا، لكنكم لم تتذكروا. الآن هذه الوقفات التي تعرضتم لها ستترسخ في أذهانكم. أي، من الآن فصاعدًا، خوفًا من تلك الوقفات وما حدث لكم، ستتحققون عشر مرات، وبعد ذلك لن يحدث لكم هذا مرة أخرى. نظرة على "قوة الثلاثة" والوضع الحالي للسوق فيما يتعلق بذلك المؤشر الذي كتب عنه أحد الزملاء (قوة الثلاثة - Power of Three)، لدي أيضًا على الرسم البياني الخاص بي. رأينا أنه كان به مشاكل في الاختبار الخلفي في بعض الأماكن ولم يعمل بشكل صحيح. وإلا، في الاختبار الأمامي، لدي دائمًا ما قام بإنشائه، ويمكن لـ "قوة الثلاثة" هذه أن تساعدكم كثيرًا. ولكن تذكروا، النظر إلى "قوة الثلاثة" هو شيء يحدث في السوق المباشر. يجب عليكم الذهاب إلى إطارها الزمني الخاص، وتحديد دعومكم ومقاوماتكم، لأنكم لا تستطيعون تحديد الدعم والمقاومة بناءً على هذه الشموع. الآن بعد أن أصبحت ليلة الجمعة ولا يمكن الاعتماد عليها كثيرًا كأساس، ولكن انظروا إلى ما يحدث. شمعتنا اليومية تغلق بجسم كامل. شمعتنا للساعة الواحدة بها ظل صغير، والـ 30 دقيقة ليس بها ظل على الإطلاق. احتمال أن تأتي شمعتكم للـ 15 دقيقة الآن إلى نقطة معينة ثم يريدون إنزالها أكثر لإنشاء ظل للشمعة اليومية يمكن أن يكون كبيرًا جدًا. ملخص وملاحظات ختامية حسنًا أيها الأصدقاء، أتمنى أن تكون هذه الدردشة مفيدة لكم. لا تنسوا، السوق دائمًا مليء بالنقاط والدروس الجديدة. المهم هو أن ننظر إليه بعقل متفتح وبدون أحكام مسبقة وأن نتعلم من أخطائنا. التعرض لوقف الخسارة جزء من اللعبة، المهم هو أن نفهم السبب وألا نكرره. حاولوا دائمًا أن تأخذوا في الاعتبار انحيازاتكم الأسبوعية واليومية وأن تبحثوا عن فرص تداول بناءً عليها. سأحاول أيضًا تنظيم برنامج يوم الأحد للإجابة على أسئلتكم. كونوا رابحين!

آموزش/4/28/2025

دورة التحليل الفني "تايتان" (الجزء الثاني، من الصفر إلى المئة) - الجزء اثنا عشر

الاختبار الرجعي الأسبوعي للرسم البياني: كيف تصطاد نقاط الدخول كالمحترفين وتتفادى نقاط الوقف! مرحباً بجميع الزملاء المتداولين! اليوم سنقوم بعمل شيء رائع وعملي للغاية. سنعود معًا إلى بداية الأسبوع ونفترض أننا نريد أن نرى ما هي الصفقات التي كان بإمكاننا إجراؤها وما الذي كان يمكن رؤيته على الرسم البياني. بطريقة ما، نريد إعادة التشغيل والتقدم خطوة بخطوة. هذا العمل، أي مراجعة ماضي الرسم البياني والصفقات التي كان من الممكن إجراؤها، هو أحد أفضل الطرق للتعلم وإتقان السوق. لذا، إذا كنتم مستعدين، اربطوا أحزمة الأمان لأننا سنتجه إلى الرسوم البيانية! أيام السبت والأحد، وقت التحضير والتحليل! النقطة الأولى التي أريد أن أخبركم بها وهي مهمة جدًا، هي أن التحليلات والمراجعات الرئيسية يجب أن تتم في نهاية الأسبوع، أي يومي السبت والأحد. صباح الاثنين، عندما يكون السوق قد فتح للتو، ليس وقت التداول، خاصة حتى يفتح سوق شيكاغو. صباح الاثنين هو فقط وقت مراجعة واستعراض الأشياء التي أعددناها مسبقًا. لذا، هذه الخطوط والمناطق التي نرسمها الآن، يجب أن تفترضوا أنكم تجلسون يوم الأحد وتقومون بهذه الأعمال براحة بال. في السوق المباشر، خاصة في الأطر الزمنية المنخفضة مثل الدقيقة الواحدة، لا يوجد وقت لهذه الأعمال على الإطلاق. هناك يجب أن يكون كل شيء جاهزًا مسبقًا وأن تكونوا فقط في انتظار إشارة الدخول. بدء التحليل من الأطر الزمنية العليا: نظرة عامة على السوق حسنًا، لنفترض أن اليوم هو الأحد ونريد تحليل الرسم البياني. أول شيء نقوم به هو الذهاب إلى الأطر الزمنية العليا. الإطار الزمني الأسبوعي (Weekly): نلقي نظرة على الإطار الأسبوعي. الاتجاه العام لا يزال صعوديًا ولم يحدث شيء خاص أو جديد. السعر لم يصل بعد إلى ذلك السقف التاريخي السابق. ما يمكن رؤيته هنا هو أن قوة الصعود لا تزال موجودة ولا يُرى ضعف خاص من الهبوط. بالطبع، نتوقع دائمًا أن يأخذ السعر استراحة في مكان ما وأن يعطي رفضًا، ولكن في الوقت الحالي لا يوجد شيء. نقطة مهمة أخرى في الإطار الأسبوعي هي أنه في الأسبوع الماضي تم إنشاء منطقة دعم واحترمها السعر. لم تتمكن شمعة الأسبوع الماضي من كسر قمة شمعتها السابقة وحتى أغلقت تحت إغلاق الأسبوع الذي سبقه، وهو ما يعتبر نوعًا ما "دوجي هابط". هذا يعني أن هذا الأسبوع يمكن أن يكون أسبوع اتخاذ القرار. إما أن يرتفع السعر ويضرب ذلك الظل العلوي وبعد ذلك ربما يكون لدينا تصحيح وهبوط، أو يجب أن نرى ما هو رد الفعل الآخر الذي سيظهره. باختصار، صباح الاثنين لا يمكن اتخاذ قرار نهائي بعد. الإطار الزمني اليومي (Daily): نذهب إلى الإطار الزمني اليومي. هنا أيضًا كان لدينا منطقة مقاومة من قبل لا تزال صالحة. في الأسبوع الماضي تم إنشاء منطقة دعم جديدة أيضًا. لذا يبدو أن السعر عالق بين هاتين المنطقتين، أي شيء يشبه صندوق نطاق صغير، ويلعب. لكي تتشكل حركة صحيحة وقوية، يجب كسر إحدى هاتين المنطقتين. حتى يحدث هذا، ما زلنا في مرحلة الراحة لهذه الحركة السعرية. الدخول إلى الأطر الزمنية للتداول: تحديد المناطق الرئيسية حسنًا، الآن بعد أن أخذنا نظرة عامة من الأطر الزمنية الأعلى، ننتقل إلى الأطر الزمنية الأدنى مثل الساعة الواحدة و30 دقيقة لتحديد مناطقنا الأكثر دقة. هنا يصبح العمل أكثر دقة قليلاً. الإطار الزمني للساعة الواحدة (H1): هنا نبدأ في تحديد القمم والقيعان التي أمامها طريق مفتوح، أي أن السعر لم يصل إليها بعد ولم يتفاعل معها. هذه تصبح مناطقنا المحتملة. نجد بعض "القمم المتوسطة" و "القيعان المتوسطة". بعض هذه المناطق قريبة جدًا من بعضها البعض. إذا تم ضرب منطقة ما، فمن المحتمل أن يتم ضرب المنطقة الأخرى القريبة منها أيضًا. نقطة مثيرة للاهتمام: في بعض الأحيان، يمكن أن تكون بعض الهياكل مثل "TOD" (قمة التوزيع) أدلة جيدة للعثور على مناطق الدعم والمقاومة. المناطق القريبة جدًا من بعضها البعض عادة ما تعتبر مناطق ثانوية ويجب أن تكونوا حذرين جدًا منها. في الوقت الحالي، نقوم بتحديدها للتحقق من صحتها لاحقًا في إطار زمني أقل. الإطار الزمني 30 دقيقة (M30): نلقي نظرة أيضًا على إطار 30 دقيقة لنرى ما إذا كانت هناك أي قمم أو قيعان متبقية. هنا أيضًا قد نجد بعض مناطق السيولة التي يجب بالطبع التحقق من صحتها في إطار زمني أقل. أحد الأشياء التي يتم القيام بها هنا هو تحديد المناطق التي تبدو أضعف أو من المحتمل أن تكون ثانوية بلون أفتح. بهذه الطريقة سنفهم لاحقًا أن هذه لم تكن مناطقنا الرئيسية. على سبيل المثال، المنطقة القريبة جدًا من السعر الحالي هي على الأرجح منطقة ضعيفة. لماذا نقوم بتحديد هذه القمم والقيعان؟ قد تسألون لماذا نقضي كل هذا الوقت في تحديد هذه القمم والقيعان في الأطر الزمنية العليا؟ السبب هو أن هذه القمم والقيعان في الأطر الزمنية العليا، في حركة السعر، تعمل بمثابة مناطق سيولة بالنسبة لنا. خاصة إذا اصطدم السعر بها عدة مرات وأظهر رد فعل، تصبح تلك المنطقة جذابة للغاية لأن يصل السعر إليها مرة أخرى، ويأخذ سيولتها (يتم اصطيادها) ثم يقوم بحركته الرئيسية. لذا، فإن العديد من القرارات التي نتخذها لاختيار مناطق الدخول تستند إلى هذه التحليلات في الأطر الزمنية المختلفة. التحقق من صحة المناطق في الإطار الزمني للدقيقة الواحدة: قلب الموضوع! حسنًا، انتهى يوم الاثنين وقمنا بتحليلاتنا العامة. الآن ننتقل إلى الإطار الزمني للدقيقة الواحدة. هنا تصبح التفاصيل مهمة جدًا. مرة أخرى، أؤكد أن هذه الأعمال يجب أن تكون قد تمت يومي السبت والأحد، وليس في السوق المباشر يوم الاثنين! الآن نريد التحقق من صحة كل من هذه المناطق التي حددناها. لنرى أي منها مهم حقًا ويمكننا الاعتماد عليه. مراجعة القمة الأولى: القمة الأولى التي لدينا هي قمة القمم (أعلى سعر على الإطلاق). هذه لم تعد بحاجة إلى التحقق من صحتها لأنه لم يكن هناك شيء فوقها ليأخذ سيولتها. هي صالحة بحد ذاتها. ولكن لديها أيضًا نقطة محفوفة بالمخاطر: إذا اقترب السعر من هذه القمة، فإن احتمال أن يضرب السعر القمة نفسها ويشكل قمة جديدة مرتفع جدًا. لذا، الدخول بالقرب من مثل هذه القمم يحمل مخاطرة عالية. تحديد الشمعة الراعية (Sponsor Candle): الآن يجب أن نرى من كان راعي هذه الحركة. الشمعة الراعية هي الشمعة التي تسببت في الحركة الرئيسية ومن حيث بدأت الأوامر. إذا تم أخذ أوامر الشمعة الراعية الرئيسية وضربت قاعًا، فإن كتلة الأوامر تلك لم تعد مكانًا مناسبًا للدخول. لأنه إذا عاد السعر ولم يحترم تلك الشمعة، فمن المحتمل ألا يحترم الشموع السابقة أيضًا ويرتفع أكثر. لذا، إما ندخل على الراعي الرئيسي غير الملموس، أو لا ندخل على الإطلاق. ليس الأمر وكأننا نضع عدة أوامر معلقة على التوالي. الرعاة الرئيسيون والثانويون: لدينا مفهوم يسمى الراعي الرئيسي والراعي الثانوي. الراعي الرئيسي هو المنطقة الرئيسية والقوية التي نتوقع منها حركة كبيرة. الرعاة الثانويون هم مناطق أصغر وأضعف قد تعطي ردود فعل صغيرة، ولكنها ليست مناسبة للدخولات الرئيسية، ما لم ندخل بتأكيد ومراجعة دقيقة لحركة السعر. أولئك الذين يبحثون عن معدل فوز مرتفع جدًا عادة ما يتداولون فقط على الرعاة الرئيسيين. ولكن أولئك الذين لا بأس لديهم بمعدل فوز أقل قليلاً ويمكنهم التحقق من حركة السعر جيدًا، يمكنهم أيضًا التفكير في هذه المناطق الثانوية. منطقة الهدف (Target Zone) وأهميتها: لفهم ما إذا كانت حركة ثانوية قد حققت هدفها والآن يمكننا اعتبار قمتها أو قاعها التالي رئيسيًا، نستخدم شيئًا مثل "الإسقاط" أو "منطقة الهدف". إذا حققت حركة ثانوية أهدافها (على سبيل المثال، 2، 2.5، أو 4 في المائة)، فإن القمم أو القيعان الداخلية الثانوية بعد منطقة الهدف تلك يمكن اعتبارها رئيسية بالنسبة لنا. هذه نقطة مهمة جدًا! على سبيل المثال، إذا وصل السعر إلى منطقة الهدف 2 و 2.5 في المائة لحركة ما وعاد من هناك، فهذا يعني أن تلك الحركة قد أنجزت مهمتها. الآن، إذا ارتفع السعر مرة أخرى وأراد التلاعب بشمعة راعية أعلى، يمكن أن يكون ذلك الراعي صالحًا. ولكن إذا، قبل أن يضرب منطقة الهدف سالب 2.5 في المائة (في اتجاه هابط)، أراد الارتفاع، فإن تلك الرعاة العلويين لم يعودوا يعتبرون رئيسيين بالنسبة لنا. لماذا؟ لأنه يعود من منطقة هدف صغيرة نسبيًا وقد يكون مجرد تصحيح صغير. تحول الأوامر والرعاة: عندما يتم أخذ أوامر شمعة راعية بواسطة حركة لاحقة (أي يأتي السعر ويستهلك تلك المنطقة)، فإن ذلك الراعي لم يعد صالحًا بالنسبة لنا، وتنتقل قمتنا أو قاعنا الرئيسي إلى المنطقة التالية. نحن نراجع باستمرار هذا التحول في الأوامر لمعرفة أي المناطق هي المهمة حقًا في الوقت الحالي. لا ننسى النظرة العامة من الأطر الزمنية الأعلى! تتذكرون أننا قلنا في التحليل الأولي أن الإطار الزمني للساعة الواحدة لم يحقق هدف حركته التصحيحية بعد؟ هذا يعني أن نظرتنا العامة لا تزال هي أن السوق يجب أن يعود ويصبح هابطًا، ما لم يحدث شيء خاص. لذا، عندما نحلل في الإطار الزمني للدقيقة الواحدة، يجب أن نبقي هذه النظرة العامة من الإطار الزمني الأعلى في أذهاننا. وبالمثل، نحدد أيضًا أهداف الأطر الزمنية لـ 15 دقيقة، و 30 دقيقة، و 4 ساعات. إذا، على سبيل المثال، حقق إطار 15 دقيقة هدفه، ولكن إطاري 30 دقيقة و 4 ساعات لم يحققا ذلك بعد، فهذا يعني أنه لا يزال هناك مجال لمزيد من الحركة. متابعة التحقق من صحة القمم والقيعان: مهمة شاقة ولكنها ضرورية! حسنًا، نعود مرة أخرى إلى التحقق من صحة القمم والقيعان في الإطار الزمني للدقيقة الواحدة. هذه العملية، كما ترون، طويلة بعض الشيء ومليئة بالتفاصيل، ولكنها مهمة جدًا لدقة مناطق دخولنا. الشمعة الراعية للدخول الحالي: لنفترض أننا وجدنا شمعة راعية لا تزال سليمة. ثم تشكلت حركة وتم ضرب قاع. هذا يعني أن تلك الشمعة الراعية الأولية أصبحت الآن راعيًا ثانويًا. لماذا ثانوي؟ لأن ذلك الهدف الرئيسي لم يتحقق بعد. إذا تحقق ذلك الهدف الرئيسي، فإن الراعي التالي يمكن أن يكون رئيسيًا. متى نأخذ الراعي الأوسط أيضًا؟ سؤال يطرحه الكثيرون هو متى نأخذ الراعي الأوسط في الاعتبار ومتى نأخذ فقط الراعي الرئيسي والعلوي؟ الجواب هو: إذا كانت حركتنا الرئيسية والاتجاهية قد حققت هدفها، أي أن الراعي الرئيسي للحركة قد أدى وظيفته، فعندئذ إلى جانب الراعي الرئيسي، يمكننا أيضًا أن نأخذ الراعي الأوسط. ليس الأمر وكأننا نختار أي راعٍ أوسط بشكل عشوائي. المناطق "القذرة" وغير الموثوقة: في بعض الأحيان نصل إلى مناطق ليست نظيفة على الإطلاق. ماذا يعني ذلك؟ يعني أن السعر قد لمسها عدة مرات، وهناك العديد من الذيول حولها، ولا تبدو كمنطقة نقية وسليمة على الإطلاق. مثل هذه المناطق عادة ما تكون ليست رعاة جيدين للدخول واحتمال التعرض لوقف الخسارة مرتفع. يجب أن يخلق الراعي نوعًا من "الخوف" في السوق، ويجب أن يظهر رد فعل صحيح وقوي تجاهه. عندما تكون المنطقة مزدحمة جدًا والسعر يلامسها باستمرار، فإنها لم تعد جذابة. هذه أشياء تتعلمونها بالخبرة وبمشاهدة الرسوم البيانية كثيرًا. يجب عليكم رسم إسقاطات ICT لكل هذه! أيها الرفاق، لا تنسوا هذا: لكل حركة من هذه الحركات ولكل راعٍ نقوم بمراجعته، يجب عليكم رسم "إسقاط ICT" (نفس منطقة الهدف) لتروا ما إذا كانت أهدافهم قد تحققت أم لا. هنا، لتوفير الوقت، يتم الكثير منها بالعين المجردة، ولكن يجب عليكم القيام بذلك بدقة. تصفية المناطق الثانوية باستخدام مناطق الهدف: إحدى الطرق التي يمكننا من خلالها تصفية المناطق الثانوية هي استخدام مناطق الهدف هذه. على سبيل المثال، إذا كنا نتوقع أن ينخفض السعر على الأقل إلى مستوى 2 أو 2.5 في المائة من حركة ما، وكانت هناك منطقة ثانوية تقع فوق هذا المستوى، فإن الدخول إلى تلك المنطقة يصبح محفوفًا بالمخاطر. أو إذا كانت هناك منطقة تقع خلف مستوى 2.5 في المائة، فهذا يعني أنه إذا أراد السعر الوصول إلى تلك المنطقة، فيجب عليه أولاً أن يتلاعب بذلك الهدف البالغ 2.5 في المائة. هذه تساعد على تجنب الدخول إلى العديد من المناطق الضعيفة. أخيرًا وصلنا إلى يوم الاثنين! بدء تداولات الأسبوع حسنًا، بعد كل هذا التحليل والمراجعة، لنفترض أننا وصلنا إلى يوم الاثنين، الساعة 10 صباحًا. بالطبع، تذكروا أنه قيل إننا عادة لا نتداول يوم الاثنين حتى يفتح سوق شيكاغو، ونقوم بالمراجعة في الغالب. ولكن الآن، لنفترض أنكم تريدون التداول من بداية الأسبوع. السيناريو الأول: الدخول بأمر معلق (Pending Order) إذا أردنا الدخول بأمر معلق، فهذا يعني أننا وضعنا أمرنا مسبقًا في منطقة ما. لنفترض أننا وجدنا منطقة دخول. نضع وقف الخسارة خلف تلك المنطقة. مع الأخذ في الاعتبار، على سبيل المثال، أن حركة سابقة قد حققت هدفها البالغ 14 في المائة، نتوقع أن ينخفض السعر إلى قاع محدد. النتيجة المحتملة: قد يتم تفعيل هذا الأمر المعلق ويتعرض لوقف الخسارة. هذه مخاطرة تأتي مع الدخول بأمر معلق. السيناريو الثاني: الدخول بتأكيد (Confirmation Entry) إذا أردنا الدخول بأمان أكبر، لا نضع أمرًا معلقًا. ماذا نفعل؟ ننتظر حدوث "تغيير رئيسي في الطابع" (Major Change of Character - Major CHoC). أي نرى تغييرًا جوهريًا في الاتجاه في إطار زمني أقل. بعد حدوث ذلك التغيير الرئيسي في الطابع، ندخل في الحركة التالية وعلى الشمعة الراعية التي تشكلت بعد ذلك التغيير. النتيجة المحتملة: هنا قد نتعرض لوقف خسارة في البداية (إذا استعجلنا ولم يكن التغيير الرئيسي في الطابع حقيقيًا)، ولكن بعد حدوث التغيير الرئيسي الحقيقي في الطابع، يصبح دخولنا أكثر صحة. مثال عملي لصفقات الأسبوع (بناءً على التحليلات السابقة): الآن دعونا نرى ما كان سيحدث في الأسبوع الماضي مع هذه التحليلات. (تذكروا أننا نراجع الماضي هنا ولا نقدم أمثلة سعرية دقيقة). يوم الاثنين: الدخول بأمر معلق: تعرضنا لوقف خسارة. الدخول بتأكيد: انتظرنا حدوث تغيير رئيسي في الطابع. بعد رؤية تغيير رئيسي صحيح وقوي، دخلنا على شمعته الراعية. هنا أيضًا قد نتعرض لوقف خسارة آخر إذا لم تكن منطقتنا دقيقة جدًا أو أراد السوق أن يخدعنا. ملاحظة: في بعض الأحيان تحدث حركات ثانوية أيضًا، إذا كنتم تتحملون المخاطرة العالية وراضين بهدف ربح صغير، يمكنكم أخذها. ولكن عادة لا يوصى بذلك. صفقة أخرى بتأكيد وتغيير رئيسي في الطابع: هذه يجب أن تحقق هدف الربح! نحدد الهدف أيضًا بناءً على المناطق الأعلى والتوقعات من الحركة. إدارة الصفقة: قاعدة لدى الكثيرين هي عدم إبقاء الصفقة مفتوحة طوال الليل. على سبيل المثال، الساعة 10 مساءً، أينما كانت، يغلقون الصفقة، حتى لو لم تصل إلى هدف الربح الرئيسي. بهذه الطريقة، يبقون آمنين من الأحداث غير المتوقعة خلال الليل. يوم الثلاثاء: صباح الثلاثاء، ننظر إلى الرسم البياني مرة أخرى لنرى ما إذا كانت لدينا خطوط أو مناطق جديدة. نراجع شمعة يوم الاثنين. على سبيل المثال، إذا أخذت شمعة يوم الاثنين الكثير من السيولة من الأسفل، وجاء يوم الثلاثاء تحت تلك الشمعة، يمكننا أن نتوقع ارتفاعها. والعكس صحيح أيضًا. مرة أخرى، نحدد الرعاة الثانويين والرئيسيين الجدد. نقطة مهمة هنا هي نقطة التوازن (Equilibrium) أو نقطة توازن الحركة. المناطق فوق نقطة التوازن أكثر ملاءمة للبيع، والمناطق تحت نقطة التوازن للشراء. إذا كانت منطقة بيع جيدة تحت نقطة التوازن، فمن الأفضل عدم أخذها على الإطلاق أو التصرف بحذر شديد. الصفقات المحتملة يوم الثلاثاء: مرة أخرى، قد نتعرض لوقف خسارة بأمر معلق. مع التأكيد، قد يكون لدينا أيضًا وقف خسارة. ولكن إذا كنا صبورين وانتظرنا الرعاة الرئيسيين الحقيقيين، ففي النهاية سنجد صفقة جيدة بمكافأة مناسبة. بقية الأسبوع (الأربعاء، الخميس، الجمعة): نستمر في هذه العملية. نقوم بتحديث المناطق كل يوم. نبحث عن تغييرات رئيسية في الطابع للدخول بتأكيد. ننتبه إلى نقطة التوازن وأوقات التداول. وقت التداول: نقطة مهمة جدًا هي أنه ليست كل ساعة من اليوم مناسبة للتداول. على سبيل المثال، في هذا الفيديو، قيل إن أفضل وقت للتداول هو بعد الساعة 5-5:30 مساءً (بتوقيت إيران، والذي يتزامن مع أسواق لندن ونيويورك). التداول فقط خلال وقت لندن يزيد من فرصة التعرض لوقف الخسارة. لذا، إذا تداولنا فقط في الأوقات المناسبة، فسيتم تصفية العديد من نقاط وقف الخسارة لدينا تلقائيًا. التداول وقت الأخبار: في الأيام التي توجد فيها أخبار اقتصادية مهمة (مثل NFP)، يصبح السوق متوحشًا للغاية. عادة ما يوصى بعدم التداول وقت الأخبار على الإطلاق، حيث يتم كسر المناطق بسهولة ويتم تفعيل نقاط وقف الخسارة. إذا أردنا التداول بعد الأخبار، فيجب أن نكون حذرين للغاية وأن ندخل بعد رؤية ردود فعل قوية. ملخص مراجعة صفقات الأسبوع: هل رأيتم أيها الرفاق؟ من خلال تصفية الصفقات والتداول فقط في الساعات المناسبة، وكذلك استخدام الدخول بتأكيد بدلاً من كثرة الأوامر المعلقة، يمكن تقليل عدد نقاط وقف الخسارة بشكل كبير. بالطبع، بهذه الطريقة يقل عدد دخولاتنا أيضًا، ولكن جودتها تزداد. إذا كنتم تريدون وضع أوامر معلقة، فيجب أن تكونوا دقيقين جدًا وأن تتحققوا من كل حركة سعرية باستخدام إسقاط ICT للتأكد من أن أهدافها لم تتحقق. وإلا، ستستمرون في التعرض لوقف الخسارة حتى تحصلوا أخيرًا على هدف ربح. لننتقل إلى حركة السعر وقراءة الشموع: كيف نفهم سلوك السعر؟ حسنًا، الآن بعد أن أصبح لدينا نظرة عامة على التحليل والاختبار الرجعي، نريد أن نتعمق قليلاً ونتجه إلى حركة السعر نفسها وكيفية قراءة الشموع. هذا الجزء مهم جدًا لأنه يساعدنا على فهم سلوك السوق بشكل أفضل. ما هي حركة السعر ولماذا هي مهمة؟ حركة السعر تعني دراسة حركات السعر نفسها، دون استخدام العديد من المؤشرات. من خلال النظر إلى شكل وهيئة الشموع، والأنماط التي تشكلها، ومناطق الدعم والمقاومة التي تنشئها، نحاول التنبؤ بالاتجاه الذي سيتجه إليه السعر في المستقبل. كيف نجد مناطق الدعم والمقاومة في حركة السعر؟ اذهب إلى الإطار الزمني لأربع ساعات (H4): هنا نبحث عن المناطق التي تفاعلت معها الشموع وانعكست. إغلاقات وافتتاحات الشموع: أول وأهم المناطق يمكن أن تكون إغلاقات وافتتاحات الشموع. إذا أغلق السعر فوق إغلاق أو افتتاح شمعة مهمة، فهذه علامة جيدة على الاتجاه الصعودي. الظلال (Shadows): الأجزاء التالية هي الظلال. إذا احترم السعر الظل ولم يتمكن من كسره، فهذا تأكيد أضعف مما لو احترم الإغلاق والافتتاح. إغلاق الشمعة بعد الكسر: من المهم جدًا أنه عندما يتم كسر منطقة دعم أو مقاومة، فإن الشمعة التالية تغلق تحت (لكسر الدعم) أو فوق (لكسر المقاومة) تلك المنطقة. مجرد لمس الظل والعودة ليس كافيًا. إغلاق هذه الشمعة هو تأكيد مهم لاستمرار الحركة. مثال على قراءة الشموع في إطار الأربع ساعات: لنفترض أن لدينا منطقة دعم. تأتي شمعة أربع ساعات وتغلق تحت هذه المنطقة. تأتي شمعة الأربع ساعات التالية أيضًا وتنشئ ظلًا أكبر نحو الأسفل. ماذا يعني هذا؟ يعني أن الحركة الهبوطية من المرجح أن تستمر. أو، على سبيل المثال، ترى مكانًا يكون فيه السعر عالقًا وقد شكل "فخًا سعريًا". ثم تأتي شمعة أربع ساعات وتغلق تحت ذلك الفخ. هذه أيضًا علامة جيدة على استمرار الهبوط. تحسين المناطق في الأطر الزمنية الأدنى: بعد تحديد المناطق في إطار الأربع ساعات، ننتقل إلى الأطر الزمنية الأدنى (مثل الساعة الواحدة، 30 دقيقة، 15 دقيقة) ونقوم بتحسين تلك المناطق. أي نجعلها أكثر دقة. قد نجد منطقة جديدة وأكثر أهمية في إطار زمني أدنى لم تكن واضحة جدًا في إطار الأربع ساعات. على سبيل المثال، في إطار الساعة الواحدة، قد نرى عدة لمسات لمستوى معين، مما يجعله أكثر أهمية بالنسبة لنا. ميزة مهمة لحركة السعر: التماشي مع السوق المباشر! أيها الرفاق، تذكروا أن حركة السعر شيء ديناميكي. هذا يعني أنه يجب عليكم التحرك مع السوق المباشر. صحيح أن بعض المناطق كانت مهمة بالنسبة لنا مسبقًا، ولكن الآن، ونحن ننظر إلى الرسم البياني، قد تكون قد تشكلت منطقة دعم أو مقاومة جديدة وأكثر أهمية. لذا، كونوا دائمًا على اطلاع دائم. كيف تقرأ الشموع؟ (هذا موضوع مفصل ولكن بعض النقاط الرئيسية) قراءة الشموع بحد ذاتها عالم كبير، ولكن بعض النقاط الرئيسية التي ذكرت هنا: الانتباه إلى الإغلاق والافتتاح: كما قلنا، إغلاق الشمعة فوق مقاومة أو تحت دعم مهم جدًا. أهمية الظلال: تشير الظلال إلى ضغط الشراء أو البيع. ظل سفلي طويل يظهر أن المشترين قد دخلوا ودفعوا السعر للأعلى مرة أخرى. أنماط الشموع: يمكن أن تعطي أنماط الشموع مثل دوجي، الابتلاعية، بين بار وغيرها إشارات جيدة، بشرط أن تتشكل في المكان المناسب (على سبيل المثال، على منطقة دعم أو مقاومة قوية). ملخص نهائي وبعض النقاط التكميلية حسنًا أيها الرفاق، حاولنا أن نقدم مراجعة عامة حول كيفية إجراء تداولات أفضل من خلال الاختبار الرجعي والتحليل الدقيق للرسم البياني. تذكروا: التحليل من الأعلى إلى الأسفل: احصلوا دائمًا على نظرة عامة على السوق أولاً ثم انتقلوا إلى التفاصيل. تحديد المناطق الرئيسية: حددوا بدقة القمم والقيعان المهمة، والشموع الراعية، ومناطق السيولة. الدخول بتأكيد: إذا كنتم تريدون تقليل المخاطر، فانتظروا دائمًا تغييرًا رئيسيًا في الطابع وتأكيدًا. إدارة المخاطر ورأس المال: لا تخاطروا أبدًا بأكثر مما يمكنكم تحمل خسارته. لا تنسوا وقف الخسارة. الصبر، الصبر، الصبر: السوق دائمًا يمنح الفرص. لا تستعجلوا وانتظروا الإعدادات الجيدة. التدريب، التدريب، التدريب: الطريقة الوحيدة التي يمكنكم من خلالها النجاح في هذا السوق هي من خلال الكثير من التدريب. استمروا في مشاهدة الرسوم البيانية، واستمروا في الاختبار الرجعي، وتعلموا من أخطائكم. كلمة أخيرة ودعوة ودية للعمل آمل أن تكون هذه الدردشة مفيدة لكم. التداول مهارة تكتسب بالتدريب والتكرار. لا توجد صيغة سحرية. الأشياء نفسها التي راجعناها معًا، إذا تم القيام بها بشكل صحيح وبصبر، يمكن أن تساعدكم كثيرًا. الآن دوركم! اذهبوا إلى الرسوم البيانية، تدربوا على هذه الطرق، وإذا كان لديكم أي أسئلة أو تجارب، فتأكدوا من مشاركتها معنا في التعليقات. سيسعدنا أن نتعلم منكم وننمو معًا. أتمنى لكم النجاح والربح الوفير!

آموزش/4/27/2025

دورة التحليل الفني "تايتان" (الجزء الثاني، من الصفر إلى المئة) - الجزء أحد عشر

شمعة بشمعة مع حركة السعر: كيف نقرأ حركة السوق التالية؟ حسنًا يا رفاق، لنكن صريحين، في عالم التداول والأسواق المالية، كلنا نبحث عن طريقة ما لقراءة يد السوق، أليس كذلك؟ أن نعرف ما الذي ستفعله هذه الشمعة التي تتحرك صعودًا وهبوطًا أمام أعيننا بعد ذلك. اليوم نريد أن نتعمق في موضوع شيق وعملي للغاية في حركة السعر، وهو قراءة الشموع . ولكن ليس هذا النوع من قراءة الشموع الذي تظن أننا سنقرأ به فنجان القهوة! سوف نتعلم كيف نتوقع حركة السوق التالية، شمعة بشمعة، خطوة بخطوة، ومرحلة بمرحلة. فلسفة قراءة الشموع في حركة السعر أول شيء نحتاج إلى معرفته هو أنه في حركة السعر، لا نتعامل كثيرًا مع الماضي. ماذا يعني ذلك؟ هذا يعني أن تاريخ الأسعار والرسوم البيانية أكثر فائدة لنا لتحديد أهدافنا لجني الأرباح (Take Profit). ولكن لاتخاذ قرارات في الوقت الفعلي ومعرفة ما الذي ستفعله الشمعة التالية بنا أو ما هو الربح الذي ستحققه لنا، فإننا نعمل مع السوق المباشر الحالي و الشموع الأخيرة . عندما نقول شمعة بشمعة، هذا بالضبط ما يعنيه! المكونات الهامة للشمعة السابقة التي يجب مراقبتها عندما نريد التنبؤ بالشمعة التالية، فإننا نعمل مع أربعة أجزاء من الشمعة السابقة : أعلى (High) الشمعة السابقة: أعلى سعر وصلت إليه الشمعة السابقة. أدنى (Low) الشمعة السابقة: أدنى سعر شهدته الشمعة السابقة. افتتاح (Open) الشمعة السابقة: السعر الذي افتتحت به الشمعة السابقة. إغلاق (Close) الشمعة السابقة: السعر الذي أغلقت به الشمعة السابقة. أساس عملنا هو محاولة قراءة حركة الشمعة التالية من خلال تحليل هذه المكونات الأربعة وسلوك الشمعة الحالية بالنسبة لها. يا رفاق، أنا لن أتنبأ بالعشرين شمعة القادمة بهذا! هدفي هو فهم حركة الشمعة التالية ، لمعرفة رد الفعل الذي ستظهره. دعنا ننتقل إلى مثال عملي لقراءة الشموع يا رفاق، انظروا إلى هذا الرسم البياني. لنفترض أنه كان لدينا حركة. كانت هناك منطقة دعم أو مقاومة هنا بالنسبة لنا (حسب اتجاه الحركة). لنقل أنه كان لدينا مقاومة. هل ترون؟ على الرغم من أن الشمعة اخترقت فوق هذه المقاومة، إلا أنها أغلقت تحتها. الشمعة التالية جاءت أيضًا فوقها، ولكنها أغلقت مرة أخرى تحتها. الشمعة التي تليها تشكلت بالكامل تحتها. إذن ماذا يمكن أن نستنتج؟ أن الحركات التي تشكلت كان لديها ميل أكبر نحو الهبوط. تمام؟ الآن، لنفترض أن السعر قام بحركة وأنشأ أيضًا منطقة أخرى هنا (على سبيل المثال، دعم) وارتد صعودًا من هنا. تحليل شمعة بشمعة في الوقت الفعلي حسنًا، شمعتي الجديدة قد افتتحت. لقد وصلت إلى أعلى شمعتها السابقة. لكنها أغلقت تحت إغلاق الشمعة السابقة، ولكن نقطة مهمة: إنها فوق منطقة 50٪ من شمعتها السابقة ولم تستطع الوصول إلى أدنى شمعتها السابقة. في هذه الحالة، إذا افتتحت شمعتنا التالية، فلدينا سيناريوهان: السيناريو الأول: إذا ارتفع أولاً وشكّل فتيلًا علويًا (Upper Shadow/Wick)، نتوقع أن ينخفض السعر، على الأقل إلى المناطق السفلية للشمعة السابقة. ثم علينا أن نرى ما سيحدث بعد ذلك. السيناريو الثاني: ولكن إذا افتتحت الشمعة التالية واحترمت هذه المنطقة التي علق فيها السعر، وشكلت أولاً فتيلًا سفليًا (Lower Shadow/Wick)، ثم عادت للارتفاع من هنا، نتوقع أن نرتفع معها وتتشكل حركة صعودية. إذن، لأن شمعتي السابقة وصلت إلى أعلاها (بمعنى أنها وصلت إلى أعلى الشمعة قبل الأخيرة)، إذا افتتحت الشمعة التالية، وشكلت أولاً فتيلًا سفليًا، ثم عادت للارتفاع، يمكننا أن نسير معها من فوق أعلى هذه الشمعة (الشمعة الحالية) ونتوقع حركة صعودية منها. نقطة مهمة جدًا يا رفاق: لا تحاولوا قراءة الشموع شمعة بشمعة تحت الإطار الزمني 15 دقيقة. تلك الأطر الزمنية بها الكثير من الضوضاء، ويتطلب الأمر حقًا الكثير من الخبرة لتمييز الضوضاء عن الإشارة الرئيسية. متابعة التحليل مع الشمعة التالية إذن، ماذا يحدث؟ الشمعة التالية احترمت أدنى الشمعة السابقة (بمعنى أنها لم تكسرها) وأغلقت صعودية (بولش) فوق هذه الشمعة السابقة. لم تصل إلى أعلى الشمعة السابقة، ولا إلى أدناها. الآن، أساس تحليلي يصبح هذه الشمعة الجديدة. بمعنى، أدنى هذه الشمعة، وأعلى هذه الشمعة، وإغلاق وافتتاح هذه الشمعة مهمة بالنسبة لي. الآن يجب أن أرى ماذا تفعل الشمعة التالية. بما أن هذه الشمعة لم تستطع فعل أي شيء (لم تصل إلى الأعلى ولا إلى الأدنى)، فنحن الآن في وضع 50-50. لا نعرف ما هو وضعنا مع السوق. يجب أن تحدث حركة حتى نتمكن من اتخاذ قرار. حتى الآن، نعرف فقط أن ميل السوق السابق كان صعوديًا. كيف نحصل على المزيد من التأكيدات؟ هنا، إذا كنت تريد الحصول على مزيد من التأكيد، ما أفعله عادة هو: أذهب إلى إطار زمني أعلى، على سبيل المثال، 30 دقيقة. في 30 دقيقة، أتحقق لأرى ماذا تقول شمعتي ذات الـ 30 دقيقة. لأنه، يا رفاق، انتبهوا، كل شمعتين مدتهما 15 دقيقة تعطيك شمعة واحدة مدتها 30 دقيقة. إذن، ماذا تقول شمعتي ذات الـ 30 دقيقة؟ انظروا، الشمعة ذات الـ 30 دقيقة أيضًا شكلت فتيلًا من الأعلى، ولكن تم احترامها من الأسفل. بالنظر إلى أن السعر انخفض تحت سعر افتتاحها، لكنهم لم يتمكنوا من إغلاقه تحت سعر افتتاحه، تصبح هذه الحركة جذابة للغاية للتحول إلى صعودية، خاصةً إذا حدث هذا الرفض (رفض السعر من الأسفل) في آخر دقيقتين أو ثلاث دقائق من إغلاق الشمعة ذات الـ 30 دقيقة. ماذا يعني ذلك؟ هذا يعني إذا كان السوق، على سبيل المثال، أقل، وفجأة في آخر دقيقتين من الشمعة ذات الـ 30 دقيقة ترى أنها أغلقت هنا (أعلى). هذا يعني أن ميول السوق تتجه نحو الصعود. نفس محادثات الشموع التي ذكرت أن الروبوتات تجريها مع بعضها البعض! لنعد إلى 15 دقيقة ونواصل القصة الآن، ماذا يحدث لنا في الشمعة التالية ذات الـ 15 دقيقة؟ شمعتنا التالية ذات الـ 15 دقيقة تصل إلى الأعلى والأدنى. لا نعرف ما هو وضعنا هنا، وماذا سيحدث. لأن هذه الشمعة تحركت في كلا الاتجاهين. لا نعرف ما إذا كانت سترتفع أم ستنخفض. ولكن بالنظر إلى أنها أغلقت فوق إغلاق الشمعة السابقة، مرة أخرى إذا افتتحت الشمعة التالية، وشكلت أولاً فتيلًا سفليًا، ثم ارتفعت، يمكننا أن نشهد حركة صعودية معها. على الرغم من أنني أعتقد هنا أيضًا أنها شكلت أولاً فتيلًا سفليًا ثم ارتفعت. لا أعرف بالضبط كيف كانت هذه الحركة ورد فعلها. أوه، كم هو مثير للاهتمام! يبدو وكأننا نشاهد السوق مباشرة! إذن انظروا يا رفاق، لقد شكلت أولاً فتيلًا سفليًا، الآن يمكننا التحرك معها من هنا والصعود. هل ترون؟ لقد صعدنا معها. تذكروا شيئًا واحدًا، في حركة السعر ذات الإطار الزمني المنخفض، لن نحقق، على سبيل المثال، ربح 200 نقطة بهذا التحليل! من المفترض أن نعرف ماذا سيحدث لحركة الشمعة التالية، لنقل، 15-20 نقطة. أوه لا، انتظروا! يبدو أنها ارتفعت أولاً ثم انخفضت. الآن تُظهر حركة السوق الدقيقة. ارتفعت أولاً ثم انخفضت. آها، إذن هذه الحركة لا تزال يمكن أن تكون علامة على قوة الهبوط بالنسبة لنا. لماذا؟ لأنه صحيح أنها وصلت إلى الأعلى أولاً، ولكنها عادت بعد ذلك وتغلق تحت إغلاق الشمعة السابقة. خاصة إذا قاموا بخفضها وإغلاقها في آخر دقيقتين أو ثلاث دقائق، فالأمر واضح، الوضع جلي! ماذا نفعل عندما لا يكون للشمعة فتيل؟ حسنًا. أغلقت شمعتنا ذات الـ 15 دقيقة بهذا الشكل. الشمعة التالية ذات الـ 15 دقيقة تشكل لنا فتيلًا سفليًا. لنرَ ماذا حدث؟ لقد انخفضت ووصلت إلى أدنى هذه الشمعة السابقة. صحيح أنها تشكل فتيلًا سفليًا، ولكن لأنها وصلت إلى أدنى هذه الشمعة، فإننا لا نفكر في الشراء حاليًا. التفكير في الشراء الآن محفوف بالمخاطر. هذا هو الأعلى لدينا، وهذا هو سعر افتتاح شمعتنا، وهذا هو سعر إغلاق شمعتنا، وهذا هو أدناها. بطبيعة الحال، بما أنه ليس لديها فتيل علوي، يمكننا أن نتوقع أن تصل إلى مستوى مرتفع ثم تعود. ولكن لأنها لمست أدنى هذه الشمعة، في رأيي، الميول تتحرك حاليًا نحو الهبوط وهي تنخفض. إذا قاموا بإنشاء فتيل صغير هنا في الأعلى، فسيكون ذلك رائعًا، ويمكننا التفكير بشكل أكثر حسماً في اتجاه هابط. إذا لم يكن لديها فتيل، تصبح حركتها غير جذابة إلى حد ما. حسنًا. كيف أغلقت الشمعة؟ أغلقت هبوطية. الآن هناك احتمالان لنا. نحتاج أن نرى كيف سيكون رد فعل هذه الشمعة التالية. هل سترتفع وتشكل فتيلًا لشمعتنا السابقة ذات الـ 15 دقيقة (التي لم يكن لديها فتيل علوي) ثم تنخفض؟ أم ستنخفض تمامًا وتواصل حركتها الهبوطية؟ لنرَ ماذا سيحدث لها... حسنًا، إنهم يشكلون فتيلًا علويًا. هل رأيتم؟ لقد شكلت الفتيل العلوي لهذه الشمعة. يا رفاق، عادة في معظم الحالات، يحدث هذا. إذا لم يكن لشمعتك فتيل علوي (أو سفلي)، فإن واحدة أو اثنتين أو ثلاث من الشموع التالية يمكن أن تأتي وتشكل لك ذلك الفتيل المفقود، ثم تتشكل الحركة التالية. حسنًا، لقد شكلوا الفتيل لها. طالما أن هذا السقف السابق (سقف الشمعة التي لم يكن لديها فتيل وهذه الشمعة الجديدة أكملت فتيلها) لم يُكسر بالنسبة لي، ما زلت لا أبحث عن اتجاه صعودي. في الوقت الحالي، لا تزال ميولي نحو اتجاه هبوطي. صحيح أنهم وصلوا إلى أعلى الشموع السابقة، ولكن الآن السقف الرئيسي بالنسبة لي هو هذا لأن الشمعة السابقة لم يكن لديها فتيل وقد قاموا للتو بإنشاء فتيلها. تغيير محتمل في معنويات السوق آه! حسنًا، الآن لقد لمسوا السقف السابق ووصلوا إلى أعلاه. الآن يمكننا أن نتوقع من الشمعة التالية، إذا كانت تشكل أولاً فتيلًا سفليًا (وهو ما تفعله)، فيمكن رؤية حركة صعودية منها. ولكن هذه الشمعة التالية اخترقت من الأعلى ومن الأسفل! مرة أخرى، وضعنا معها غير واضح. لا نعرف ماذا سيحدث، ولكن يبدو أنهم ينشئون منطقة دعم هنا لنا. هل لاحظتم أنها قامت بحركة صعودية؟ انظروا، نحن فقط بحاجة إلى هذه. بمعنى، في هذا النوع من قراءة الشموع، ليس من المفترض أن نتحرك بطريقة تمكننا من التقاط الـ 500 نقطة التالية. ما هي فائدة هذا النوع من قراءة الشموع؟ ما فائدة هذا التحليل؟ إنه مفيد لهذا: إذا، على سبيل المثال، أغلقت شمعة بهذا الشكل وكان لديك منطقة دخول قريبة، فأنت تعلم أن هناك احتمالًا أن ترتفع، لذا لا تضع أمرًا معلقًا هناك. لأنه إذا كانت حركة الشمعة الحالية صعودية، فلا يجب أن تضع بيعًا معلقًا هنا. يمكن أن يكون احتمال أن تأتي وتضرب وقف خسارتك مرتفعًا جدًا. هل تفهم ما أعنيه؟ إذن كيف يمكن لحركة السعر بهذه الطريقة أن تساعدنا؟ هذا النوع من حركة السعر ليس من المفترض أن يمنحك تحركات كبيرة من 200-300 نقطة. حركة السعر هذه على الأطر الزمنية 15 دقيقة، 30 دقيقة، وساعة واحدة تعطيك في الواقع هذا التأكيد لمعرفة ما إذا كانت المنطقة التي أنت قريب منها وتريد وضع أمر معلق فيها آمنة لهذا أم لا، إنها ليست آمنة. تحليل منطقة الدعم وأهمية إغلاق الشمعة حسنًا، إذا أغلقت هذه الشمعة ذات الـ 15 دقيقة تحت منطقة الدعم هذه التي أنشأوها، يمكننا مرة أخرى التفكير في الهبوط. إذا أغلقوها صعودية، فمن المرجح جدًا أن نرتفع أكثر. لماذا؟ لأنه كان لدينا منطقة دعم أخرى هنا. بالنظر إلى أنها وصلت إلى أدنى هذه الشمعة السابقة، هل ترون؟ لقد وصلت إلى أدنى هذه الشمعة، لكنهم أغلقوها بالضبط حيث كانت منطقة الدعم الخاصة بك. ماذا يعني ذلك؟ هذا يعني قبل إغلاق هذه الشمعة، في آخر دقيقة أو دقيقتين، يجب أن ترسم خطًا تحت هذه الشموع (تحدد منطقة الدعم الخاصة بك)، وترى ما إذا كانوا سيغلقون الشمعة فوق منطقة الدعم الخاصة بك أم تحتها؟ إذا أغلقت هذه الشمعة، على سبيل المثال، بهذا الشكل (أدنى)، أي تحت منطقة الدعم الخاصة بك، فعندئذ كنت ستتوقع أن تنخفض أكثر، لأنها وصلت إلى الأدنى السابق وأغلقت شمعتك هبوطية. ولكن عندما وصلت إلى الأدنى، فإن الشمعة أيضًا هبوطية ولديها الكثير من القوة، لكنها احترمت منطقة الدعم الخاصة بك وفي الدقائق الأخيرة أغلقوها فوق هذه المنطقة، ماذا يعني هذا؟ هذا يعني أن هناك ميولًا صعودية. إذا كنت تريد أخذ منطقة ثانوية في المنتصف هنا، فلا تفعل! انتظر. من المحتمل أن يتم إيقاف مناطقك الثانوية في المنتصف هنا. لا يمكنك التفكير في ذلك. لأنهم يحترمون منطقة الدعم الخاصة بك. احتمال أن يأتوا ويملأوا هذه الذيول العلوية مرتفع جدًا. طالما لم يتم عدم احترام منطقة الدعم هذه، لا يمكنك اتخاذ قرار نهائي بشأن البيع أو الشراء، ولكن الشراء أكثر احتمالاً والاتجاه نحو ملء هذه الذيول. متابعة التحليل مع الشموع بدون فتيل افتتحت الشمعة التالية، ومرة أخرى ليس لديها فتيل. نحن نعلم أن ضغطنا (دفعنا) يتجه صعودًا، لذا إذا عادت، يمكن أن تعطينا حركة صعودية صغيرة. هل رأيتم؟ ها هي، لقد أعطتكم حركتكم الصعودية. الآن إذا احترموا هذا الأعلى (أعلى الشمعة السابقة)، فبطبيعة الحال يمكننا أن نتوقع هبوطها. لذا انظروا، الآن تم احترام هذين الارتفاعين مرة أخرى. ولكن ما حدث يا رفاق، انظروا، لم يحترموا منطقة المقاومة هذه التي كانت لديكم! بمعنى أنهم أغلقوا فوقها. ولكن انظروا! انظروا، على الرغم من ارتفاعهم، أغلقوها تحت هذا الدعم (الذي تحول الآن إلى مقاومة لأنهم كسروه). أغلقت هذه الحركة تحت هذا. لذا الآن لا يزال بإمكانها إنشاء حركة هبوطية لنا مرة أخرى. هل رأيتم؟ هذه هي الحركة الهبوطية. الآن إذا أغلقت هذه الشمعة الجديدة تحت هذه الشمعة السابقة، فعندئذ يمكننا أن نتوقع هبوطًا أجمل بكثير منها. مع الأخذ في الاعتبار أنه ليس لدينا فتيل علوي! ولكن إذا أغلقت تحت هذا، يمكننا أن نتوقع هبوطًا. نعم، أغلقت تحته. إذا شكلت هذه فتيلًا علويًا لنا، على سبيل المثال، تصل إلى هذه المناطق (بالقرب من أدنى الشمعة قبل الأخيرة)، تلمس هنا وتعود للأسفل، من هنا يمكننا أن نحصل على بيع أكبر معها. لقد وصلت إلى أدناها، ووصلت إلى أعلاها أيضًا. الآن هذه الشمعة هي واحدة من تلك الشموع غير الحاسمة. حسنًا، لقد وصلت إلى أدناها، ووصلت إلى أعلاها أيضًا. الآن هم يشكلون فتيل هذه الشمعة ذات الـ 15 دقيقة (التي لم يكن لديها فتيل). إذا تم احترام هذا الأعلى (أعلى الشمعة التي لم يكن لديها فتيل) مرة أخرى، بالنظر إلى أن فتيلها قد تم إنشاؤه، يمكننا أن ننخفض. انظروا، أغلقت تحت هنا مرة أخرى. الآن إذا قامت بحركة صغيرة للأعلى هنا واحترمت هذا السقف، ننخفض. لا، لم تحترم السقف! لذا لا يزال اتجاهنا يمكن أن يصبح صعوديًا. إذا كنت تريد وضع بيع معلق هنا، لا تفعل ذلك بعد. هناك احتمال أن ترتفع أكثر. حسنًا. تم إنشاء فتيل هذه الشمعة. كما أغلقت فوقه هنا. هنا، لا تزال تحترم هذا السقف. لا تزال تحتفظ بهذا السقف. إذا تمكنوا من الإغلاق فوق هذا السقف، نرتفع أكثر. إذا لم يتمكنوا من الإغلاق... انظروا، منطقة دعم مثل تلك الموجودة في الأسفل (التي كانت لدينا من قبل) تتشكل لها هنا. تم إنشاء الفتيل العلوي لهذه الشمعة. إذا عدنا للأسفل، يمكننا أيضًا التفكير في المزيد من الحركة الهبوطية. حسنًا. الآن تم إنشاء الفتيل العلوي لهذه الشمعة. كما احترموا منطقة الدعم هذه. وأحضروا هذه الشمعة أيضًا وأغلقوها تحت هذا الدعم. إذا وصلت هذه الشمعة إلى أدنى هذه الشمعة السابقة، أدناها، إذا وصلت هذه إلى أدناها، أتوقع أن أراها تنخفض أكثر. حسنًا، لنرَ ما إذا كانوا سيغلقون تحته؟ لا، لم يغلقوا تحته. لقد وصلوا إلى أدناه ولكن لم يغلقوا تحته. الآن يجب على هذه الشمعة التالية أن تحترم أعلى الشمعة السابقة وأن تصل أيضًا إلى أدنى هذه الشمعة. إذا فعلت ذلك، نتوقع مرة أخرى المزيد من الهبوط منها. وإلا، فنحن حاليًا غير حاسمين، ليس لدينا رأي. حسنًا، لقد وصلت إلى أدناها. لنرَ كيف ستغلق الشمعة. كما أنها تحترم أعلاها. نعم، لقد احترمته. حسنًا، أتوقع الآن أن ينخفض هذا أكثر. الآن يتم الحفاظ على الاحترامات جنبًا إلى جنب. إذا قاموا بإنشاء فتيل صغير في أعلاها، فسيكون ذلك أفضل. حسنًا. حسنًا. إذن لدينا ذلك، يا رفاق، نحن نجعل الحركة صعودية. لنرَ ما إذا كانوا سيغلقون تحته؟ يجب أن يغلقوا فوقه، إذا كانوا يريدون الارتفاع، يجب أن يغلقوا فوقه. لا! لم يتمكنوا من الإغلاق فوقه مرة أخرى. ما زلنا ننخفض. تم احترام أعلاه. الآن أساسي هو هذا السقف السابق! بمعنى، لا تفكروا في أننا نغلق فوق الشموع السابقة، فلماذا لا يقول المحلل شراء؟ لأن أساسي الآن هو هذا السقف السابق الذي لدينا هنا (سقف أكثر أهمية). وأهم من ذلك يمكن أن يكون هنا (سقف أساسي أكثر). والذي أحترمه حاليًا. انظروا، هذه ليست أي منها استراتيجيات تداول! هذه تعلمكم قراءة السوق. انظروا، الآن إذا أغلقت هذه الشمعة هبوطية (بيريش)، وشكلت الشمعة التالية فتيلًا علويًا، نتوقع أن تستمر حركتنا الهبوطية. إذا جاؤوا، نعم، وصلوا إلى أدناها. نعم! هل رأيتم ماذا حدث؟ أغلقت هبوطية (بيريش). الشمعة التالية شكلت فتيلًا علويًا وأغلقت تحته. الآن لقد أغلقنا تحت هذه الشموع السابقة. الآن يمكنني أن أتوقع المزيد من الحركة الهبوطية. بمعنى، يرتفعون، يشكلون فتيلًا، وينخفضون أكثر. ما هو المهم بالنسبة لي الآن؟ الآن هذه المنطقة (ربما دعم سابق) مهمة بالنسبة لي، سواء أغلقوا تحتها أو احترموها وحافظوا عليها. الآن لقد أعطت الهدف على الإطار الزمني المنخفض للاتجاه الهابط. هذه الشمعة تحدد وضعنا، سواء أغلقت تحته أو عادت وشكلت حركة راحة لنا. هذه الشمعة الكبيرة هي بالتأكيد شمعة أخبار، والتي لا نتعامل معها على الإطلاق. ملخص ونقاط ختامية حول قراءة الشموع إذن، هل فهمتم كيف يمكنكم إيجاد المناطق باستخدام الأطر الزمنية 15 دقيقة و 30 دقيقة؟ عندما أقول لكم قراءة الشموع، يجب أن تنظروا إلى السوق بالضبط بهذه الطريقة. وما هي إحدى أهم النقاط، إحدى أهم النقاط في قراءة الشموع؟ يا رفاق، آخر دقيقتين من إغلاق كل من هذه الأطر الزمنية 15 دقيقة، 30 دقيقة، وساعة واحدة مهمة للغاية. إذا، عندما تغلق الشمعة، أحضروها وأغلقوها تحت منطقة الدعم والمقاومة الخاصة بك، أو تحت أعلى وأدنى شمعتك السابقة وحافظوا على ذلك المستوى (بمعنى أنهم احترموه)، في تلك الدقيقة الأخيرة أو آخر 30 ثانية أو آخر دقيقتين، فهذا بحد ذاته إشارة إلى أن تلك المنطقة سيتم احترامها. وعلى العكس، إذا أغلقت تحتها أو فوقها ولم يتم احترامها، فهذه إشارة إلى أن تلك المنطقة ستُكسر وستحدث حركة لك. ما هو التطبيق العملي لهذه الإشارات؟ تطبيقه بالنسبة لنا هو أننا نتحقق لنرى ما إذا كانت المنطقة التي كانت في أذهاننا قد كُسرت أم لا. إذا كُسرت، فإننا لم نعد نضع الأوامر المعلقة التي وضعناها بالقرب منها، أو إذا تم تفعيلها، فإننا نديرها. لأنه عندما يكسرون منطقة ما، قد ترى حركة صغيرة نحو الأسفل (أو الأعلى، حسب اتجاه الكسر)، ولكن عادةً ما تستمر الحركة الرئيسية في اتجاه الكسر. إذا كان من المفترض أن يعمل أمرك المعلق وألا يتم إيقافه، فيجب عليهم احترام منطقتك. إذا لم يحترموا منطقتك، فهذا يعني أنه أينما وضعت أمرًا معلقًا، سيتم إيقافك، لا فرق في ذلك. وماذا يمكنك أن تفعل بعد ذلك؟ يمكنك أخذ تحركاته الثانوية في اتجاه هذا التأكيد الذي يمنحك إياه. بمعنى، بدلاً من، على سبيل المثال، وضع مبيعاتك الرئيسية (إذا كان الاتجاه الرئيسي هبوطيًا)، فإنك تضع مشترياته الثانوية (إذا كان تأكيد الشمعة يشير إلى اتجاه صعودي). لماذا؟ لأن تلك المشتريات تمنحك تأكيدًا أكبر للاتجاه اللحظي من ذلك البيع السابق. انظروا، الآن إذا أغلقت هذه الشمعة تحتها، خاصة على سبيل المثال في الدقيقة الأخيرة، آخر دقيقتين إذا حدث هذا، يمكن أن تعطينا حركة بيع أخرى. سيكون ذلك تأكيدًا لك للبحث عن منطقة بيع جديدة. ولكن إذا أغلقوا فوقها، يجب أن تبحث عن منطقة شراء. ها، هل رأيتم؟ لقد رفعوها وأغلقوها فوقها في الدقائق القليلة الأخيرة! عندما يغلقونها فوقها، هذا لا يعني الشراء هناك مباشرة! لا. هذا يعني أنه يجب عليك الآن البحث عن مناطق قريبة من هنا حيث يمكنك الحصول على تأكيد للشراء. على سبيل المثال، مكان يكون على الأقل تحت مستوى التوازن (Equilibrium أو 50٪ من النطاق)، أو تحت TOD (Time of Day)، أو لا أعرف، لديك شمعة راعية (Sponsor Candle). يمكنك التفكير في تلك الأماكن للدخول. على سبيل المثال، هنا عندما يحدث هذا (تغلق شمعة الـ 15 دقيقة صعودية)، يمكنك الانتقال إلى الإطار الزمني لدقيقة واحدة، والتفكير في نقطة شراء في إطارك الزمني لدقيقة واحدة وأخذ شرائها. الآن، بالنظر إلى حدوث "إنشاك" (ربما يعني CHoCH أو تغيير الطابع) هنا، يمكننا الحصول على دخول ثانوي هنا. على سبيل المثال، فكر في هذا المكان (منطقة طلب صغيرة) للشراء، أو لا، على سبيل المثال، هذا المكان (منطقة أدنى) إذا وصل السعر إليه. لا أعرف أي واحد سيتم تفعيله الآن. حسنًا، لقد فعلت هذه المنطقة الأولى. إذا فعلت هذه المنطقة السفلية أيضًا، فسيكون ذلك أفضل. لا، لم تفعل تلك. تم إيقاف دخولنا الأول. يمكننا التفكير في الثانية التي تشكلت هنا بعد التأكيد. لنرَ ما إذا كانت ستفعل هنا... نعم! لقد فعلت هذه. الآن نسير مع هذه ونواصل المسار معها. تمام؟ إذن، هل فهمتم؟ هنا، بدلاً مني، على الرغم من أنني فوق مستويات التوازن وما شابه (وهو عادة ليس علامة جيدة للبيع)، بدلاً من البحث عن بيعها، لأنني لا أملك تأكيد حركة السعر معي، لا أضع بيعًا معلقًا. لأنني أعرف أن حركة سعري شمعة بشمعة تخبرني بأننا سنرتفع. لذا أبحث عن منطقة لدخولي الثانوي حتى أتمكن، على سبيل المثال، من التفكير في حركة من هناك والتقاط تلك الحركة الصعودية والصعود معها. هذه الإحصائية أيضًا من يوم الخميس. أحيانًا تعطي جني أرباح جيد نسبيًا أيضًا. على سبيل المثال، إذا أردنا الدخول بهذا النظام، فسيكون شراء هنا، وسيكون وقف خسارتنا هنا. على الأقل لالتقاط هذه الحركة، كان بإمكانك أن تتوقع أن تصل إلى هنا (ربما سقف سابق أو منطقة عرض). وهو ما فعلته، وأعطت جني أرباحها. بالطبع، إذا أردنا إغلاقها، على سبيل المثال، الساعة 10 مساءً، فسيكون ذلك حوالي هنا. لذا بدلاً من أن يتم إيقافك ثلاث أو أربع مرات، حصلت على مكافأة، لنقل، أربعة. بدلاً من سالب أربعة، أصبحت موجب أربعة. إذن عندما تسألون أحيانًا لماذا لم آخذ صفقة معينة؟ لماذا لم أدخل؟ ماذا حدث، وما إلى ذلك، السبب هو بالضبط هذه القضايا. أنا أهتم بهذه الأشياء وأراجعها. أتقدم بحركة السعر. لهذا السبب قراءات الشموع هذه مهمة جدًا بالنسبة لي. حركات الشموع التي تحدث مهمة جدًا بالنسبة لي. كلمة أخيرة آمل أن تكون هذه التوضيحات حول قراءة الشموع بأسلوب حركة السعر مفيدة لكم. لا تنسوا، التمرين والتكرار ومراقبة السوق في الوقت الفعلي هي المفاتيح الرئيسية لتصبحوا ماهرين في هذا. خذوا إدارة رأس المال على محمل الجد دائمًا أيضًا. بالتوفيق! إذا كان لديكم أي أسئلة أو تجارب مماثلة، فتأكدوا من كتابتها في التعليقات، فربما يمكننا الاستفادة من تجارب بعضنا البعض.

آموزش/4/26/2025

دورة التحليل الفني "تايتان" (الجزء الثاني، من الصفر إلى المئة) - الجزء عشرة

عندما يكون السوق هادئًا وتُضرب أهداف الربح، كيف نتداول؟ دردشة ودية حول الرموز الأكثر هدوءًا واستراتيجيات الدخول! حسنًا يا رفاق، كيف حالكم؟ دعونا ندردش بشكل ودي حول بعض الأشياء الرائعة في التداول. أولاً وقبل كل شيء، إذا كنتم تبحثون عن رموز أهدأ وأقل تقلبًا لا تتأثر كثيرًا بتقلبات الأخبار وتتحرك ببطء أكبر، فهناك خيارات جيدة مثل اليورو/الدولار الأسترالي (EUR/AUD)، اليورو/الدولار النيوزيلندي (EUR/NZD)، الجنيه الإسترليني/الدولار الأسترالي (GBP/AUD)، والجنيه الإسترليني/الدولار النيوزيلندي (GBP/NZD). هذه الرموز تعتمد أكثر على المعنويات وبها تقلبات مفاجئة أقل، ولكن فارق السعر (السبريد) الخاص بها أعلى قليلاً مقارنة بالعملات الرئيسية. ضعوا هذا في اعتباركم بينما ننتقل إلى سؤال مهم جدًا. عندما تُضرب جميع أهداف الربح الخاصة بنا ويكون السوق في نطاق عرضي، فما هي الخطة؟ طرح أحد الزملاء سؤالًا جيدًا جدًا. قال عندما تُضرب جميع أهداف الربح الخاصة بك من الأعلى أو الأسفل ويصل السعر إلى دعم أو مقاومة، لا نعرف ماذا نفعل. بمعنى أن السوق في نطاق عرضي، هل سيتجه إلى المرحلة التالية، أم أنه سيرتفع؟ الشراء هناك ليس منطقيًا جدًا أو موثوقًا به. في تلك الظروف، كيف نتداول، خاصة إذا كنا نعلم أن عمليات البيع يجب أن تتم بقوة؟ أين نضع أوامر البيع؟ انظروا، عندما يحدث هذا وتتشكل حركة كهذه، بمعنى أن السعر ينخفض ويصل إلى نقطة يبدو فيها أنه لا يعرف ماذا سيفعل، يمكننا النظر إليه بطريقتين إذا أردنا تداوله. الطريقة الأولى: اتخاذ القرار بناءً على الهياكل الثانوية إحدى الطرق هي اتخاذ القرارات بناءً على الهياكل الثانوية (minor structures). بمعنى أننا نقول إن كل حركة من هذه الحركات الصغيرة هي حركة ثانوية. ثم ننتظر ارتدادها، للدخول عند شمعة الراعي (sponsor candle) التي حدثت هناك. على سبيل المثال، لنفترض أن تغييرًا طفيفًا في الطابع (Change of Character - CHoCH) قد حدث هنا. حسنًا، آتي وأدخل عند شمعة الراعي الخاصة به وأستمر في الاتجاه معه إلى الحد الذي أريده. ولكن نقطة مهمة جدًا هي ما إذا كانت تلك الحركة الرئيسية قد حققت هدفها السالب أربعة أم لا. إذا لم تحقق هدفها السالب أربعة، على سبيل المثال، في هذه الحالة التي كنا نناقشها، كان بإمكاننا الاستمرار في المسار هبوطًا معها عند الارتداد إلى شمعة الراعي التي تشكلت بعد الكسر. الآن، عندما يصل السعر إلى ذلك القاع، هل يجب أن نشتري بسرعة؟ لا! أنا لا أشتري مباشرة هنا. أنتظر حدوث كسر ثانوي. عندما يحدث الكسر الثانوي، أدخل عند شمعة الراعي الخاصة به معه. الآن، يمكن أن تكون شمعة الراعي هذه في عدة أماكن. على سبيل المثال، واحدة هنا، واحدة أدنى، أو حتى واحدة أدنى بكثير. أي واحدة تختارها، هذا يعود إليك. شخصيًا، أفضل دائمًا أدنى شمعة راعي، حتى لو فاتني إدخالات أخرى. ولكن حسنًا، لكل من هذه، إذا أردت الدخول، لكانت قد أعطتك هدف ربح صغير. من هنا، يمكنك الاستمرار في الاتجاه معه. إلى أين؟ إلى هدف إسقاط ICT التالي. في الوقت الحالي، هدفنا هو اثنان إلى اثنين ونصف. لماذا؟ لأننا نتحرك عكس الاتجاه العام ولا نعرف بالضبط ماذا سيحدث. إذا كان مستوى التوازن لدقيقة واحدة الخاص بك موجودًا هناك أيضًا، يمكنك تعيين هدف الربح إلى مستوى توازن الدقيقة الواحدة، وهو بطبيعة الحال أكثر أمانًا. لكن هدف الربح النهائي سيكون ذلك الاثنان إلى اثنين ونصف الذي ذكرناه. إذا وصلوا إلى اثنين ونصف وتجاوزوه، يمكنك حينها التفكير في الهدف التالي وهو أربعة، وفي أحد هذه التصحيحات التي تتشكل، تصعد معه. التداولات العدوانية (Aggressive): نعم أم لا؟ سؤال آخر طُرح هو متى نتداول بعدوانية في اتجاه نعلم أنه حاد، ومتى لا نتداول بعدوانية؟ بصراحة، ليس لدي مثل هذه الحركة حيث تفتح شمعة كبيرة وأقول يا إلهي، لقد فتحت، ستصل إلى هذا الهدف، وأريد أن أقفز إلى الرسم البياني في منتصف تلك الحركة. أنا لا أتعجل أبدًا في تداولاتي. لأنني أعلم أنه في النهاية، سيتشكل لي تأكيد أريد أن أتماشى معه. لماذا يجب أن أقفز في منتصف الاتجاه ثم أشعر بالتوتر والقلق؟ لماذا، على سبيل المثال، يجب أن أرغب في الدخول على شمعة، بعد ابتلاع (engulf)، ثم عندما ترتد تلك الشمعة للأعلى، أعاني من عشرة آلاف نوبة قلبية؟ يا إلهي، ماذا لو انعكس الاتجاه، ماذا لو أخطأت، ماذا لو كان سيخترق القمة الآن، ماذا لو تم إيقاف خسارتي. هذا "ماذا لو" يصيب المرء بالجنون! ترى، مع ارتداد صغير، من خوفك، إما أن تجعل الصفقة خالية من المخاطر أو تغلقها. في حين، يا لها من حركة كبيرة كان يمكن أن تحدث لك. لذا، بشكل عام ليس لدي أوامر عدوانية. إما أن ينكسر هيكل لي، سواء كان رئيسيًا أو ثانويًا، ثم على هذا الكسر الهيكلي، أبحث عن دخول للوصول إلى هدفي، أو لا أتداول على الإطلاق. لقد تجاوزت تلك المرحلة التي أريد فيها القفز إلى صفقة بشكل عاطفي. إذا تحققت الشروط، وكل شيء يتطابق مع ما أريد، وحدث الكسر، ووصل إلى شمعة الراعي الخاصة بي، فبسم الله أستمر معه. لم يصل؟ حسنًا، لم يصل! يا سيدي، إطارنا الزمني هو دقيقة واحدة. إذا كنت أبحث عن دخول ثانوي، فسوف يعطيني مائة فرصة ثانوية أخرى. لماذا يجب أن أوقع نفسي في صفقة لا أعرف ماذا سيحدث لها؟ إذا لم تعطِ هذه، ستعطي التالية. إذا لم تعطِ التالية، ستعطي التي تليها. يمكنك بسهولة الجلوس أمام نظامك فقط خلال توقيت شيكاغو، والعثور على أربع أو خمس صفقات يوميًا على الموجات الثانوية الثانية والثالثة. الموجات الثانوية الثانية والثالثة تعطيك معدل ربح يزيد عن سبعين أو ثمانين بالمائة. موجاتك الثانية تحدث دائمًا تقريبًا بشكل مؤكد، الموجة الثالثة تزيد من مخاطرك قليلاً. بمعنى، إذا حدثت موجتك الأولى وأخذت الموجة الثانية، ففي معظم الأوقات تعطيك الموجة الثانوية الثانية هدف الربح، بل إن يقين تحقيقها لهدف الربح أكبر من الموجة الأولى. سيناريو أكثر تعقيدًا: عندما تحقق كل من القمم والقيعان هدفها السالب أربعة! حسنًا، الآن دعنا ننتقل إلى سؤال جيد جدًا آخر. لنفترض أن السعر ينخفض من الأعلى. لقد حققت قممُنا هدفَها السالب أربعة. نظرًا لأنه حقق سالب أربعة هنا، فإننا نبحث عن رؤية راعٍ من القيعان وبدء حركة صعودية. لكن المشكلة هي أن قيعاننا قد حققت هدفها أيضًا! بمعنى أن كلاً من الأعلى قد حقق سالب أربعة، والأسفل. في الحالة الأولى، قلت ألا نتداول على ذلك الراعي القديم، وننتظر تشكل CHoCH جديد وندخل على راعيه. ولكن في بعض الأماكن، شوهد أنك قد حددت أيضًا تحركات أقدم حققت هدفها. الآن السؤال هو: لنفترض أن شمعة الراعي للقاع الذي نريد الدخول عليه، على سبيل المثال، هي من 8 أغسطس، ونحن الآن في 10 أغسطس وقد وصل السعر إليها. وهي أيضًا تحت مناطقنا الأربع (ثلاث مناطق توازن ومنطقتنا TOD). هنا، حيث نريد الدخول، هل نتعامل مع هذه المنطقة وهذا القاع على أنهما ثانويان ونقول إننا سنأخذه حتى منطقة توازن الدقيقة الواحدة؟ أم نقول لأنه نظرًا لأن قممَنا قد حققت الأربعة والآن نريد إنشاء حركة صعودية، ننتظر حدوث هذا التلاعب (manipulation) في 10 أغسطس، وتتحرك الصفقة بمقدار واحد أو اثنين R (مكافأة)، ثم بناءً على التلاعب الذي حدث في 10 أغسطس، نرسم الإسقاط ونستمر معه حتى اثنين ونصف؟ أي حالة هي الصحيحة؟ تحليل متعدد الجوانب لاتخاذ القرار انظر، هذا يعتمد على عدة أشياء، خاصة ما يخبرنا به القالب الأسبوعي. إذا كنا في أيام الأربعاء، الخميس، الجمعة، نعم، نتجه نحو أهدافها العليا. لأنهم أخذوا السيولة وبطبيعة الحال نتوقع أن القالب الأسبوعي الذي تشكل سيشكل لنا انعكاس يوم الثلاثاء أو انعكاس يوم الأربعاء. ولكن إذا كنا في بداية الأسبوع مثل الاثنين، الثلاثاء، فقد يكون هذا بحد ذاته بناء للسيولة ليأتوا في الأيام التالية، يأخذوا هذه السيولة، ويرفعوها للأعلى. حتى لو لم يتم تشكيل الأسبوع بشكل صحيح، مرة أخرى الأربعاء، الخميس، الجمعة لا تصبح أساسًا لي. إذن، اختيار ما إذا كنت سآخذها إلى مستوى التوازن، أو إلى سالب أربعة الخاص بها، أو إلى مستوى السيولة التالي، يعود إلى هذه الأمور: هل لدي قالب أسبوعي واضح؟ هل يمكنني اتخاذ قرار بناءً عليه؟ من حيث أيام الأسبوع، أين أنا في الأسبوع؟ هل يمكنني تحديد ذلك القالب الأسبوعي أم لا؟ كيف يقترب سلوك السعر (price action) من ذلك المستوى؟ هل شمعتي اليومية لها ظل من الأعلى ثم انعكس اتجاهها؟ بمعنى، هل تحولت من صعودية قوية إلى هبوطية والآن ينزلون للاستمرار؟ حسنًا، قد يكون هذا اتجاهًا مستمرًا، لذا يجب أن آخذ منه حركة صغيرة فقط. هل أغلقت شمعتي السابقة ذات الأربع ساعات تحت دعم أو مقاومة بظل جيد فوقها أو تحتها؟ هل الشمعة الجديدة التي فتحت للتو، ذهبت لتشكيل ظلها العلوي مما يعطيني الأمل في أنها تريد الاستمرار في الهبوط؟ ما هو وضع شمعتي ذات الساعة الواحدة؟ كيف كان السلوك قبل إغلاق آخر شمعة لي ذات الـ 15 دقيقة؟ هل كانت ميول السوق نحو الهبوط أم الصعود؟ ما هي الإشارة التي أعطتها الروبوتات لبعضها البعض؟ هل تم لمس ذلك الدعم والمقاومة الذي لدي، حتى ولو بنقطة واحدة، حتى تعطي الروبوتات إشارة لبعضها البعض للاستعداد للمرحلة التالية أم لا؟ إذا كانت كل هذه الأمور واضحة وشفافة بالنسبة لي، فبطبيعة الحال يمكنني أن أقرر أخذ أهداف أكبر منها. ولكن إذا لم يكن لدي صورة واضحة، لأن معدل ربحي مهم بالنسبة لي، فأنا لست مستعدًا لقبول مخاطرها. سآخذ تلك الخمسة أو الستة R (مكافأة) إلى مستوى التوازن وأنتظر حتى يتخذ السوق قراره الخاص. إذا تحول قاعي الجديد، الذي هو الآن قاع متأرجح (swing low)، إلى قاع متأرجح متوسط (Intermediate Swing Low) وشكل لي CHoCH صعوديًا، فعندئذٍ عند ارتداده إلى راعي ذلك الـ CHoCH يمكنني التفكير فيه والمضي قدمًا معه. وإلا، فإنني أعتبر ذلك الراعي القديم حركة صغيرة وقصيرة المدى. ملخص وكلمة أخيرة إذن رأيتم كم هو مهم ألا نتعجل وأن ننتظر التأكيدات. سواء في اختيار نوع الصفقة (ثانوية أو بأهداف أكبر) أو في نقطة الدخول، الصبر والتحليل متعدد الجوانب هما الأساس. خاصة في الأطر الزمنية الأقصر مثل الدقيقة الواحدة، الفرص كثيرة ولا ينبغي أن نلقي بأنفسنا عاطفياً في صفقة لسنا متأكدين منها. تذكروا دائمًا، هذا السوق موجود دائمًا؛ إذا لم تكن هذه الصفقة، فالصفقة التالية! المهم هو أن نمضي قدمًا بخطة واستراتيجية. آمل أن تكون هذه الدردشة مفيدة لكم. إذا كان لديكم أي تجارب في هذه المجالات أو أي آراء، فتأكدوا من كتابتها في التعليقات حتى نتعلم المزيد معًا. كونوا ناجحين ومربحين!

آموزش/4/25/2025

دورة التحليل الفني "تايتان" (الجزء الثاني، من الصفر إلى المئة) - الجزء التاسع